コラム vol.149

コラム vol.149自分に合った相続対策を見つけよう

第1回 オーダーメイドの相続対策

公開日:2016/08/31

「1人として同じ人間がいないのと同じく、ひとつとして同じ相続対策はない」あなたにぴったりと合った相続対策はほかの誰とも同じではなく、あなたオリジナルの相続対策であるはずです。

私はずいぶん以前からその人に合った相続対策をオーダーメイドするサービスを提供してきました。オーダーメイドスーツのように数多くの選択肢からその人の好みに合ったものをチョイスしていく、そうして最終的にでき上がった提案こそ、その人だけの、その人のための本当の相続対策であり、多くの人からの感謝こそ、その裏付けであると確信しています。

自分に合った相続対策を見つけるための3つのステップ

ではどのようにして自分に合った相続対策を見つけていくのでしょうか。「最小限のリスクで最大限財産を遺す」ためには3つのステップがあります。

- Ⅰ 将来の相続税発生予想額を把握する

- Ⅱ 相続財産に応じた相続対策を考える

- Ⅲ 実行する

Ⅰ 将来の相続税発生予想額を把握する

相続税対策ですから将来の相続税を把握しなければ、ゴールがどこかわからないのに走り始めるのと同じです。まずは、今相続が起こったと仮定した場合、どの程度の相続税が発生しそうなのかを把握しましょう。

この「相続税」ですが夫婦の場合、夫婦合計の相続税額を把握します。お父さんの相続が先だと仮定すると、お父さんの相続の時、お母さんが「どのような財産を」「どの程度」相続するかは相続税に最も影響を与える重要な要素です。

このお母さんが「どのような財産を」「どの程度」相続するかには一定のルールがあります。

お母さんは「どのような財産を」相続すべきか

お母さんが取得すべき財産は「現預金」と「家屋」を中心に構成しましょう。「現預金」は今後の生活費に必要ですし、最も相続対策の立てやすい財産だからです。また「家屋」は時の経過とともに評価が下がっていく財産なので自然発生的に税務対策が可能です。

それでもお母さんが取得すべき割合に満たなければ、将来、特定の子どもに相続させたい財産をその子どもと共有にしておきます。例えば長男に引き継がせたい土地を長男とお母さんで半分ずつ共有にするといった方法です。

お母さんは「どの程度」財産を相続すべきか

1次相続で配偶者は法定相続分(他の相続人が子どものみなら1/2)又は1億6,000万円まで相続税が免税されますが、この配偶者軽減を最大限利用するとむしろ増税になるケースが多々あります。2次相続の際は配偶者軽減の適用がありませんし、相続人の数も1人減っているため税率が高くなるからです。

配偶者の年齢、健康状態にもよるので一概にはいえませんが、1 次相続でお母さんがお父さんの財産を100%・50%・25%取得した場合、2次相続で相続税がどの程度発生するのか綿密にシミュレーションすることで2次相続も含めた「正確な納税リスク」が把握できるのです。

この正確な納税リスクを把握することが相続対策の第1歩となります。

Ⅱ 相続財産に応じた相続対策を考える

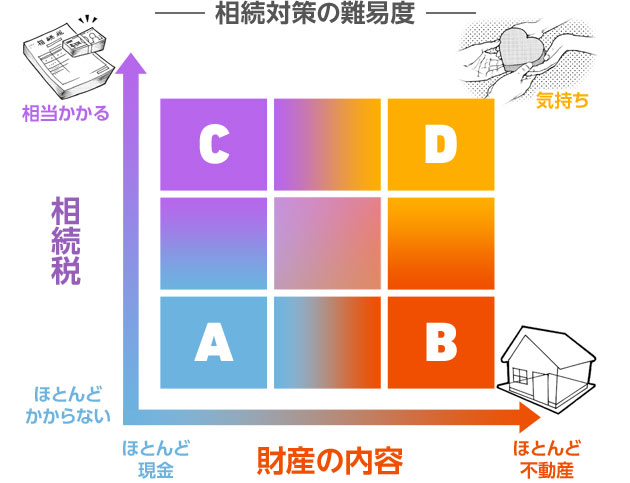

相続税の発生予想額が把握できれば次に相続財産に応じた相続対策を考えていきます。相続対策の難易度は「相続税の発生予想額」と「相続財産の内容」によって大きく変わってきます。

下の図は相続対策の難易度をマトリックス表にあらわしたものです。

- A … ほとんど相続税は発生せず財産の内容もほとんどが現預金の人。この場合は生前贈与等の対策で相続対策は完了し、難易度は最も低いといえます。

- B … ほとんど相続税は発生せず財産の内容は不動産がほとんどの人。このような方は将来必要なリフォームを生前に済ましておくなどの対策を考えましょう。

- C … 相続税がかなり発生するけど、財産はほとんど現預金。このような方は現預金の対策と同時に不動産などの相続税が優遇される資産へのシフトも検討する必要があります。

- D … 問題はこの方です。相続税がかなり発生する上に、財産の内容もほとんどが不動産である場合、不動産活用を借り入れによって行うなどリスクを取らなければ相続税の大幅な節税はできません。

あなたはどのゾーンでしたでしょうか?

まずはマトリックス表で自分にはどのような相続対策が必要なのか、おおまかなイメージをつかんでください。

現預金の相続対策

現預金の対策の王道はやはり「暦年贈与」。

暦年贈与は「何年間」「誰に」「どの程度」贈与していくかが非常に大事なポイントです。90歳を過ぎて現預金が1億円以上ある方が、毎年非課税(110万円)の範囲で贈与していたのでは遅すぎます。暦年贈与計画は以下の手順で考えます。

- 1. 相続人の年齢、体調等から「何年」贈与できるか考える

- 2. 「誰に」対して贈与するのか考える

- 3. 将来の相続税率から「いくら」贈与するのか考える

例えば「10年」かけて「子や孫10人」に「毎年500万円」贈与すると仮定すると5億円の現預金が贈与でき、それに対する贈与税は4,850万円です。5億円の贈与をして相続税を2億円減らすことができるとすればそのペースは適正といえるでしょう。

算式

10年 × 10人 × 500万円 = 5億円

5億円に対する贈与税:4,850万円 < 5億円に対する相続税:2億円

相続人の年齢や体調等からそれほど「時間がない」と思われる場合や、贈与できる「相手が少ない」場合などは贈与する「金額を増やす」必要があるでしょう。

現預金は最も対策のしやすい財産です。無税もしくは低い税率であらかじめ次世代に移転しておきましょう。暦年贈与は時間的猶予があればあるほど贈与税負担も少なくなるため「長生き」が最良の相続対策かもしれませんね。

不動産の相続対策

相続対策の難易度は不動産割合に比例して高くなっていきます。不動産を使った対策は当然リスクを伴いますから慎重に判断すべき一方、財産のほとんどが不動産の方は不動産対策以外、相続税を劇的に下げる方法ありません。借り入れして不動産を建築すれば相続税が節税できるのは誰でもわかります。問題は、その借り入れをして建築した不動産を相続後に経営していくのは「相続人」だという点です。その意味で相続後も安定した不動産経営を実現してこそ「本当の意味で」相続対策として成功したといえるでしょう。

ですから不動産対策には相続税の節税効果だけではなく「不動産経営」という視点が必要です。リスクを最小限にとどめ、最大限の効果を生むために、長期的な視点が必要です。そこで私が提案しているのが「節税対策後利回り」という考え方です。

まず、「投資額」からその投資により「節税できる相続税額」を差し引きます。その「節税後の投資額」で表面利回りが何%で回るのかを計算するのです。

この算式で10%を超えるようなら、不動産投資のリスクは極めて低いと考えられます。10%ということは10年間の家賃収入合計が「投資額 - 節税額」とイコールになるということです。(下記、例でいうと700万円 × 10年 = 1億円 - 3,000万円)

ある大手不動産管理会社の統計では10年間の空室率は5%以下といわれており、最初の10年間は空室リスクがほとんどありません。

相続税の節税は確実にできるわけですから、投資額から節税効果を差し引いた金額を10年で回収できればリスクはかなり少ないといえます。

もちろん実際は固定資産税や所得税等のランニングコストが発生しますし、借り入れをした場合、利益は借り入れの返済に回るので、キャッシュとしてはそれほど残らないかもしれません。

しかし、相続の際、節税できた分は確実にキャッシュが残るわけですから、相続税の節税により残った財産が投資による利益の塊であるという考え方もできます。

いずれにしても節税後の表面利回りが10%というのはかなり厳しめの数字なので理想としてはこれくらいを目指すくらいのつもりで不動産投資について考えればリスクを最小限にして最大限財産を残すことができるのではないでしょうか。

この10%という高い目標をクリアできる可能性のある方には3つの要素があります。

- まず「節税効果の高い人」

- 次に「土地を持っている人」

- 最後に「現預金を持っている人」

「節税効果の高い人」は同じ1億円の投資でも節税できる金額が違います。最高税率の方なら5,500万円は確実に節税効果でキャッシュバックされるわけですから投資効率が断然違うといえるでしょう。

次に「土地を持っている人」は土地を購入する必要がないわけですから投資額が大幅に抑えられます。これは活用できる土地がない人と比べると大きな差となります。

最後に「現預金を持っている人」は借り入れをする必要がありません。マイナス金利で固定金利が1%という時代でも、1億円なら1%でも年間利息100万円になります。初期投資で現預金をある程度入れられる人はやはり有利です。

あなたの場合はいかがでしょうか?同じ投資でも「節税後利回り」は人によって全く違ってきます。不動産投資によるリスクは人によって異なるのです。この投資リスクと何もしないことによる納税リスクを天秤にかけどちらのリスクをとるかという視点で不動産活用による節税について考えてみてはいかがでしょうか。

Ⅲ 実行する

これが一番大事です。どれほど有効な相続対策も実行しなくては意味がありません。もちろん人間ですから、どれほど論理的に正しくても心理的に抵抗のある対策もあろうかと思います。ただ、時間は有限です。何もしないリスクがあるのも事実。まずはできることから始めていくのが相続対策の第1歩となります。