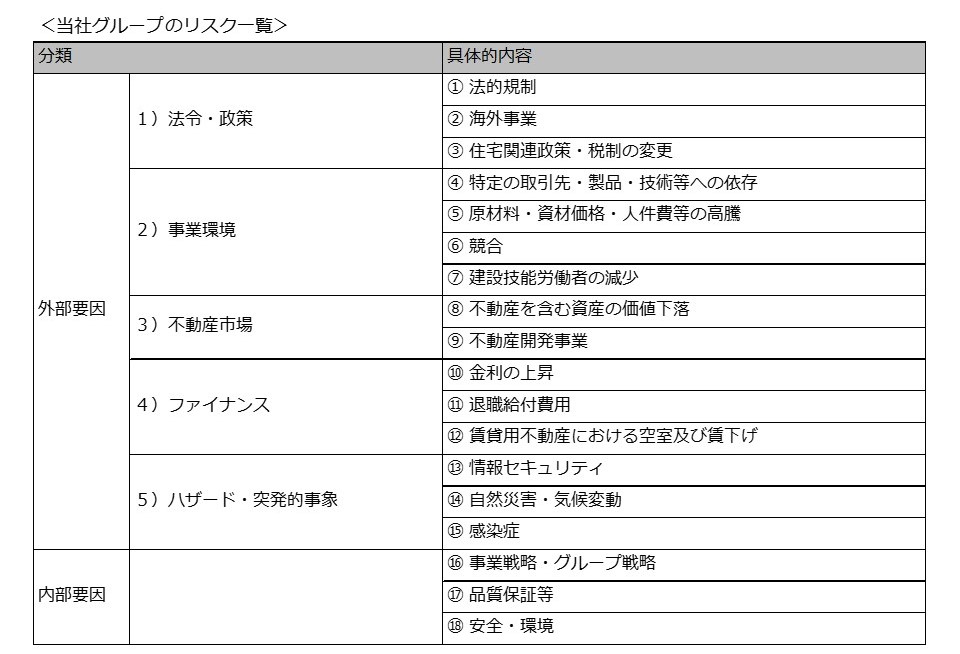

事業等のリスク

当社グループの事業等に関するリスクについて、連結会社の財政状態、経営成績及びキャッシュ・フローの状況に重大な影響を与える可能性がある事項には、以下のようなものがあります。なお、本項において将来に関する事項が含まれておりますが、当該事項は当連結会計年度末現在において判断したものです。

1.外部要因

(1)法令・政策

① 法的規制に関するリスク

リスク内容

国内、海外を問わず、法的規制が改廃されたり、新たな法的規制が設けられたりした場合には、業績等に悪影響を及ぼす可能性があります。当社は、国内、海外における建設・不動産事業を行っており、国内においては会社法、金融商品取引法、建築・不動産関連法令、環境関連法令、各種業法等、海外においてはそれぞれの国や地域の法的規制の適用を受けます。また、グループ会社においては、ホテル事業、物流事業、保険事業、スポーツクラブ運営事業、クレジットカード事業等の多種多様な事業を行っており、各事業の業法その他の関連法令がそれぞれの会社に適用されます。このように、当社グループの事業に関連する法令は広範にわたっており、法的規制の改廃や新設によっての影響を受ける場面は少なからず存在しているものと考えられます。

また、法的規制に違反した場合、処罰、処分その他の制裁を受けたり、当社グループの社会的信用やイメージが毀損されたりすることで、業績等に悪影響を及ぼす可能性があります。

対応策

当社グループの事業に関連する法的規制の改廃や新設に関する情報については、その動向を常にモニタリングしており、当社グループの事業内容や業績等に影響を及ぼすリスクがある情報を入手した場合は、リスクを最小化するために、事前に対策を講じる体制としております。

また、当社グループにおいては、経営管理本部長をリスクマネジメント統括責任者に選任し、当社グループ全体のリスクマネジメント体制の構築・運用・監督を実施する体制とするとともに、その監督の下、リスクの顕在化の予防、顕在化したリスクへの対応を推進するための組織として、事業ごとにリスクマネジメントを行う体制を構築・運用しております。さらに、従業員に対する積極的な法令知識の研修・啓蒙や、各種マニュアル・チェックリストの作成を推進するなどの対策を講じております。

万一、重大なリスクが顕在化した場合には、緊急対策本部を立ち上げて対応し、業績等への悪影響の最小化に努めるとともに、再発防止を徹底しております。

② 海外事業に関するリスク

リスク内容

海外事業では、進出国における急激なインフレーション、為替相場の変動による事業収益の低下、政治・経済情勢の不確実性、紛争(内乱・暴動・戦争)の発生や日本との外交関係の悪化等に伴い実施される外貨規制による事業遂行・代金回収の遅延・不能(海外送金規制含む)等の発生、不動産事業の引き締め等を目的とする政策変更や法改正による購買意欲減退等、国際取引特有の外的要因に基づく様々なリスクを負っており、これらのリスクが顕在化した場合には、業績等に悪影響を及ぼす可能性があります。

対応策

投資管理ガイドラインを当社グループとして定め、投資方針や具体事案の検討の基準の可視化と当該基準に従った事案のリスク精査徹底に注力しております。また、フィルター機能として海外案件を諮問する専門委員会を設置し、事業毎の事前のリスク精査と対策の状況を確認の上で諮問し、適切な投資判断の担保を図っております。

また、事業推進中の経営状況の管理のため、海外を5つのエリアに分け、エリア毎に地域統括会社を決めそこに管理部門責任者を配置し、Regional Corporate機能(以下RC機能)としてエリアガバナンス体制の構築を推進しております。エリア、各国の特性を習得することがリスク回避に重要と言え、現地に根付いて文化・習慣、税務・法律解釈、労務問題等の情報収集によるノウハウの蓄積を進め、リスクの未然防止や対処力の向上を図っております。各RC機能人員がそれぞれの専門能力を発揮しエリア毎の経営基盤の強化を図ると共に、海外本部・経営管理本部を中心とした本社部門との情報共有を密にし、当社グループの経営方針に即した事業遂行と事業管理の実現に注力しております。

③ 住宅関連政策・税制の変更に関するリスク

リスク内容

住宅ローンの金利優遇措置、住宅取得やリフォーム工事に対する補助金・助成金・給付金制度等の住宅需要刺激策の変更もしくは廃止により、住宅需要が減退し、当社グループの住宅関連事業に影響を与える可能性があります。また、消費税率の引き上げや住宅ローン減税等の税制の変更・廃止等により、住宅取得にかかるお客様の資金負担が増加した場合には、戸建住宅やマンション等の購買需要が減退する可能性があり、業績等に悪影響を及ぼす可能性があります。

対応策

各種補助金・助成金・給付金制度等については、制度内容の改変・廃止・受付終了等の情報を常にモニタリングし、制度の変更に応じた施策を講じております。

また、住宅事業では良質な住宅をお値打ちな価格で提供することを方針としており、特に分譲住宅の拡販を図っております。お客様の需要を喚起し、住宅需要の減退が業績に与える影響を軽減する対応に努めております。

(2)事業環境

④ 特定の取引先・製品・技術等への依存に関するリスク

リスク内容

当社グループは、商品・サービスの提供や、商品の原材料の製造等の一部について、一定の技術を保有する事業者に委託しておりますが、世界の地政学的リスクの発生や感染症、自然災害等に起因する資材高騰、材料逼迫、納期遅延により、突発的に商材・部品・素材の供給不安が発生するリスクや、取引先の倒産による供給停止が起こるリスクがあります。これらのリスクが顕在化した場合には、業績等に悪影響を及ぼす可能性があります。

対応策

当社グループは、上記のようなリスクが顕在化する事態を防止すべく、集中的に調達する物品については、一部の特別な仕様・性能・機能を持つ物品を除き、原則として2社以上と調達契約を締結することとしており、複数の調達先へ発注・委託を行うよう努めております。また、製品の重要度、調達難易度等に基づき、優先度の高い物品について、調達先の国内回帰、部品製品在庫の国内での積み上げ、製造拠点の複数化、適正在庫の確保等の対策を取引先と共に講じております。また、顧客に対し訴求力のある製品を除いては、オリジナル品からカタログ品への移行を推進し、調達難易度を下げる取組みを行っております。さらに、取引先の与信管理に於いては、外部調査機関のデータを活用し、与信管理体制の強化を図っております。

⑤ 原材料・資材価格・人件費等の高騰に関するリスク

リスク内容

当社グループでは建物の建築やサービスの提供にあたり、多くの原材料や資材の調達及び下請事業者への発注を行っております。世界的な異常気象や為替市場の変動、地政学的リスクの影響、製造に携わる労働者不足により、原材料や資材価格、エネルギー価格や労務費が既に上昇しておりますが、今後さらに、働き方改革関連法案の施行に伴う労務費及び物流費の上昇リスクがあります。それら価格高騰分を販売価格に転嫁できない場合は業績等に悪影響を及ぼす可能性があります。長期化するウクライナ情勢、隣国の台湾有事による中国を中心としたサプライチェーンの分断等により、原材料・資材の逼迫と価格の上昇リスクが考えられ、これらのリスクが顕在化した場合にも、業績等に悪影響を及ぼす可能性があります。また、11月の米国大統領選挙結果は国内外に多大な影響を与えるため、その動向を注視する必要があります。

対応策

原材料・資材価格等が高騰するリスクに対しては、①新規材料の採用、代替材採用等の仕様見直し、②複数の取引先から材料を調達することによる価格競争力の維持、③取引先製造拠点の変更による運送費見直しや輸送方法の見直し、④調達リードタイム見直しによる配送リードタイムの確保、⑤取引先と連携した改善活動によるコストダウン、⑥グループ会社と連携し、手配数量の集約によるスケールメリットを追求、⑦施工予定情報の早期入手による手配数量の事前提示等を行い、取引先の経費を抑えるなど、複数の施策を実施することでコスト上昇の抑制に努めております。加えて、工場においては、製造ラインの効率改善、資材・労務の早期手配により原価抑制を図っております。

人件費(労務単価)等が高騰するリスクに対しては、デジタル化やものづくりの見直しにより、現場施工の省人化・省力化を推進して生産性向上を図り、原価上昇を抑えるように努めております。さらに、労働者不足による労務費アップ解消のため、協力会と連携し雇用促進に取組んでおります。

⑥ 競合に関するリスク

リスク内容

当社グループは、建設・不動産事業をはじめとする様々な事業を行っており、これらの各事業において、競合会社との間で競争状態にあります。当社グループが、商品の品質や価格、サービスの内容、営業力等の観点から、これらの競合会社との競争において優位に立てない場合には、業績等に悪影響を及ぼす可能性があります。

対応策

当社グループでは、事業本部制のもと、業界に属する他社動向に関する情報を収集・分析し、必要に応じて自社事業の戦略に反映しております。

また当社独自の土地を起点とした情報力や開発力、顧客目線に立った課題解決力等の強みを活かし、競合他社との過度な競争に巻き込まれないよう努めております。

⑦ 建設技能労働者の減少に関するリスク

リスク内容

当社グループの主たる事業である建設工事事業には多くの建設技能者が必要ですが、日本の建設業就業者数は右肩下がりであり、今後もさらに減少するとの推計もあります。人口減少の影響を受けて今後更に建設業就業者が減少すると、工程の遅れや人件費の高騰を招き、業績等に悪影響を及ぼす可能性があります。

また、建設業就業者は高齢化が進行し、次世代への技術承継が大きな課題となっており、建設業界への入職者が増加しない場合には、国内での事業継続に悪影響を及ぼす可能性もあります。

対応策

当社グループでは、建設業の担い手の中長期的な育成・確保のために国土交通省が定める基本理念や具体的措置に則り、現場の働き方改革を推進するとともに、建設技能者の処遇改善に取組んでおります。

現場の働き方改革においては、2021年度より当社においてすべての現場で4週8休を推進しております。加えて、建設現場における労務管理を徹底するために、取引先へのグリーンサイト(※)加入支援や建設キャリアアップシステムによる技能者の入退場管理を行い、技能者の就労履歴の蓄積を推進しております。

また、建設技能者の処遇改善として、2019年4月より取引先に対する下請代金の全額現金支払いに移行しております。加えて、優秀技能者認定制度を設け、所定の技能力を保有している建設技能者の所属する施工店へ手当の支給を行うとともに、建設技能者の増加、育成に向け、技能者育成資金補助制度、新規技能者育成研修を通じて、施工店への育成支援を行っております。

さらに、当社グループでは、先進的な建設工程の実現に向けDXやBIMを推進しております。BIMにより、データ一元化によるプロセスの最適化を図って生産性向上につなげるとともに、デジタルコンストラクションプロジェクトでは、施工作業におけるロボティクス等の活用による省人化や、建設現場状況の可視化による生産性向上に取組んでおります。

※ 労務・安全衛生に関する書類を電子的に作成・提出・管理するためのインターネットサービス。

(3)不動産市場

⑧ 不動産を含む資産の価値下落に関するリスク

リスク内容

当社グループは、国内及び海外において不動産の取得、開発、販売等の事業を行っており、不動産市況が悪化し地価の下落、賃貸価格の下落が生じた場合には、業績等に悪影響を及ぼす可能性があります。また、その場合には、当社グループが保有する不動産の帳簿価額の引き下げを行う必要が生じる可能性があります。

さらに、当社グループが所有する不動産以外の棚卸資産や有形固定資産、のれん等の無形固定資産、投資有価証券等の投資その他の資産についても、市場動向に応じて帳簿価額の引き下げを行う必要が生じる可能性があり、業績等に悪影響を及ぼす可能性があります。

対応策

当社グループは多岐にわたる事業展開を行っており、その中で所有する不動産に適した事業を選択することで資産価値向上に努めております。なお、自社所有の不動産については定期的に鑑定評価をとるなどモニタリングを行い、価値下落の兆候が認められるものについては適正に対処しております。また、不動産以外の市場価額の変動リスクがある資産は、事業上の必要性がある場合を除き、原則として保有しない方針としており、保有している資産の価格変動リスクについては定期的にモニタリングを行っております。

⑨ 不動産開発事業に関するリスク

リスク内容

当社グループは、中長期的な戦略として不動産開発事業に重点を置き、住宅団地、分譲マンション、賃貸住宅、商業施設、物流施設、ホテル等、様々な用途の不動産開発を行っております。これらのプロジェクトは完了までに多額の費用と長い期間を要する不動産開発事業であり、プロジェクト進行中において、様々な事由により、想定外の費用発生、プロジェクトの遅延もしくは中止を余儀なくされる場合があり、業績等に悪影響を及ぼす可能性があります。

対応策

当社グループでは、不動産を含む重要な投資の実行にあたっては、事業投資委員会で事業性やリスクを評価し審議しております。不動産開発事業の場合はIRRを主要な指標としておりますが、同時に、その事業が当社グループの経営理念・経営戦略・ブランドイメージと合致しているか、また、法的リスク、土壌・地下水汚染、地盤リスク、災害リスク(洪水等)、環境問題、建築費の妥当性等、ESGを含む多面的なリスク評価(17部門、27項目)を行い審議しており、経済的な観点からは基準を満たす投資案件であっても、当該投資実行が当社の目指すべき姿・ビジョンと大きく相違する場合や、環境への影響が大きい場合等には、当該投資は実施いたしません。なお、リスク評価項目の見直しは定期的に行っております。そのほか事業投資についても不動産開発と同様にリスク評価を行い、審議しております。

(4)ファイナンス

⑩ 金利の上昇に関するリスク

リスク内容

当社グループは、不動産開発を中心とした資金需要に対応するため、資本効率を考慮しながら、自己資本と共に有利子負債による資金調達を行っております。そのため、市場金利の上昇や当社格付の低下等により、資金調達コストが上昇し、業績等に悪影響を及ぼす可能性があります。

また、市場金利の上昇によって、融資を利用して土地や建物を取得するお客様の支払総額が増加し、購買意欲が減退する事で業績等に悪影響を及ぼす可能性があります。

対応策

当社では、運転資金について、調達コストの低い短期借入金やコマーシャル・ペーパー等を中心に調達しております。一方、不動産開発等の回収に時間がかかる投資については、長期調達により流動性リスクを低減しております。長期調達については、不動産の売却期間に合わせ期間5年を中心に調達しておりますが、有利子負債が増加する中、リファイナンスリスクを減らすため、さらに期間が長い超長期の調達も実施しております。また、急激な資金市場金利の悪化による悪影響を受けないようにするため、原則として固定金利で調達するとともに、市場金利が低下するタイミングでは低い金利を享受できる変動金利による調達もバランスよく組み合わせております。

加えて、金融機関との良好な関係構築に努め、社債による直接金融での調達とともに、間接金融でも調達することで、安定的な資金調達を行っております。格付の維持については、目標とする財務規律を設定し、財務規律を意識した経営を行っております。

更に、融資を利用されるお客様に対しては、常に各金融機関における最新の融資商品等を把握し、お客様のニーズに即した融資のご提案を行うとともに、国や自治体等が実施する各種支援策を積極的に提案すること、また税理士やファイナンシャルプランナー等の外部専門家と連携することで、お客様のトータル的なファイナンスサポートを行い、最適な土地建物計画のご提案ができるように努めております。

⑪ 退職給付費用に関するリスク

リスク内容

当社グループは、確定給付型の制度として企業年金基金制度及び退職一時金制度、また、確定拠出型の制度として確定拠出年金制度を設けております。確定給付型の制度においては、株式市場や為替市場等の金融市場が変動した場合等に、割引率をはじめとした基礎率の変動による退職給付債務の多額の増減や、多額の年金資産運用損益が発生し、退職給付にかかる費用が大幅に変動する可能性があります。なお、当社グループでは退職給付会計における数理計算上の差異について、発生年度に一括して費用処理しているため、年金資産の運用環境が大幅に変動した場合や、退職給付債務の計算に用いる基礎率が変動した場合、当該事象が発生した事業年度の業績等に重要な影響を及ぼす可能性があります。

対応策

年金資産の変動リスクに対する対応策として、大和ハウス工業企業年金基金では資産運用委員会を設置し政策的資産構成割合の策定・見直し、運用受託機関の選任・評価等を実施しており、年金資産の運用は、許容可能なリスクの範囲内で、リスクリターン特性の異なる複数の投資対象に分散投資することを基本としております。

しかしながら、当社グループの当期末年金資産残高は、5,735億円となっており、金融市場の影響を大きく受け、2024年3月期においては、主に年金資産の運用益(評価益を含む)に起因する退職給付会計における数理計算上の差異等が465億円(費用の減少)発生いたしました。「退職給付に関する会計基準」(企業会計基準第26号)においては、数理計算上の差異は平均残存勤務期間以内の一定の年数で按分した額を毎期費用処理すると定められており、その中でいわゆる「遅延認識」を行う事で発生期の業績への影響を緩和する事が認められておりますが、当社グループは2003年3月期以降、発生年度に一括して費用処理しており、この費用処理方法を変更することは「会計方針の変更」に該当いたしますが、年金資産残高の増加や業績への影響が高まっていることは、会計方針変更の正当な理由に当てはまらない事から、現在の会計制度では変更が認められておりません。なお、当期の営業利益4,402億円から数理差異等を除いた営業利益は3,936億円となります。

⑫ 賃貸用不動産における空室および賃下げに関するリスク

リスク内容

当社グループは、多くの賃貸目的の不動産を所有・管理しておりますが、入居者・テナント獲得の競争の激化等により、入居者や賃料が計画通りに確保できなくなる可能性があります。また、入居後も賃借人との協議等により賃料が減額される可能性があるほか、既存テナントが退去した場合、代替テナントが入居するまでの空室期間が長期化し、不動産の稼働率が大きく低下する場合もあります。その場合、代替テナント確保のため賃料水準を下げることもあり、業績等に悪影響を及ぼす可能性があります。加えて、既存テナントが倒産した場合、賃料の支払遅延や回収不能となる可能性もあります。

対応策

賃貸目的の不動産を管理する事業毎に、エリアの特性や社会情勢等を踏まえ、入居者やテナント企業のニーズを的確に捉えた競争力の高い施設を提供することで、空室及び賃下げリスクを最小限にとどめるよう努めております。また、環境に配慮した開発を行うことで物件価値を向上させ、社会的意義のある建物を建設するよう努めております。

(5)ハザード・突発的事象

⑬ 情報セキュリティに関するリスク

リスク内容

当社グループは、DXによる新たな価値創造・事業の円滑・効率的な運用等を目的として、ITシステムの利活用を推進しておりますが、サイバー攻撃等により、ITシステムが長期間にわたり正常に作動しなくなった場合、当社グループの業務が著しく停滞し、業績等への悪影響が生じる可能性があります。また、個人情報や法人の秘密情報等が外部に漏えいした場合には、当社グループの社会的信用に影響を与え、損害賠償等を行う必要が生じることにより、業績等に悪影響を及ぼす可能性があります。

対応策

当社では、ファイアウォール等のいわゆる入口対策・出口対策のほかにもエンドポイントの監視等、あらゆるアクセスを検証対象として情報保護対策を行っており、セキュリティ専門組織であるCSIRT(Computer Security Incident Response Team)・SOC(Security Operation Center)を設置して、セキュリティ・インシデントに対応しております。また、情報セキュリティに関する規程(「個人情報保護規程」・「情報管理規程」等)を整備し、加えて情報セキュリティに関するeラーニングや標的型攻撃メール訓練を役職員等に対して実施するなど教育・研修の徹底を図っております。加えて、グループ会社に対しても、海外を含むグループ全体のセキュリティポリシー・基準を整備し直し、セキュリティレベルの実態把握、セキュリティ施策導入の推進、問題解決の指導、脆弱性情報等セキュリティトピックの共有等を実施しております。

⑭ 自然災害・気候変動に関するリスク

リスク内容

当社グループは、国内及び海外に事務所・工場・研究開発等の施設を展開しており、地震や火山の噴火、台風や水害等の大規模な自然災害の発生により、従業員や施設・設備等への直接的な被害のほか、情報システムや通信ネットワーク、流通・供給網の遮断・混乱等による間接的な被害を受ける可能性があります。また、地震・台風・水害の際には、当社が過去に建築した建物に被害が生じる可能性があり、これらの場合には、被害回復のための費用や事業活動の中断等による損失、またお客様の所有建物に対する点検や応急処置の実施、その他社会的な支援活動を行うための費用等が発生し、業績等に悪影響を及ぼす可能性があります。

対応策

当社グループでは、気候変動の緩和策に取組むとともに、いわゆるBCMについての規程・マニュアルを策定することで、自然災害発生時の対応を適正・迅速に行うことができるよう事前の対策を講じております。また、食料の備蓄、蓄電池設備の配備、IP無線や衛星電話の導入等の通信環境の整備、サプライチェーンにおける事業継続計画の策定も行っており、リスクが顕在化した場合の業績等への悪影響を最小化するための取組みを行っております。

⑮ 感染症に関するリスク

リスク内容

当社グループでは、各営業拠点、工場のほか、建設現場や商業施設等の人が集まる施設を保有しており、重大な健康被害をもたらす感染症が大規模に蔓延した場合、感染拡大を防止する観点から、営業活動や工事現場の操業を停止せざるを得なくなる可能性があり、また不動産市況の悪化により、不動産の取得・開発等の事業に悪影響が出る可能性があります。特にホテル事業やスポーツクラブ運営事業等においては、稼働率の低下や単価の引下げにより、業績等に悪影響を及ぼす可能性があります。

対応策

上記のリスクは、外的要因に起因するものであるため、リスクが顕在化する可能性の程度や、業績等への悪影響の程度を合理的に見積もることは困難です。しかしながら、リスクが顕在化した場合には、まずは当社グループのステークホルダーの健康被害を最小化することを最優先に取組む方針であり、感染拡大を防ぐため、各保有施設等において感染予防対策措置を講ずるとともに、従業員には感染リスクの高い国・地域への渡航の禁止、テレワーク(在宅勤務)等の対策を実施しております。

2.内部要因

⑯ 事業戦略・グループ戦略に関するリスク

リスク内容

当社グループは、事業戦略上、中長期的観点に立ち、必要に応じて企業や事業の買収、組織再編又は売却等を行っております。しかしながら、企業や事業の買収、組織再編及びこれらの実行後の統合手続等が想定どおりに進行せず、グループ内におけるシナジー効果が期待通りの成果をもたらさないことや、事業環境の前提条件の大幅かつ急激な変化等により、事業戦略上想定した利益が達成できない場合には、業績等に悪影響を及ぼす可能性があります。

対応策

事業環境は常に変化することから、上記のリスクが顕在化する可能性の程度や、業績等への悪影響の程度を見積もることは困難です。しかしながら、当該リスクへの対策として、買収等検討の際は、買収目的を明確にし、買収前に各種専門家を交えてデューデリジェンスや株式価値評価を行うことで、買収先の企業価値、事業計画の実現可能性等を適正に評価し、買収の是非の判断を行う体制としております。さらに、買収実施後、一定のPMI期間を設けており、専門の部署がPMIを推進することにより、企図した目的を達成しシナジーの最大化を図っております。また、PMI期間終了後には、主管部門の移管を行い、事業本部制によるグループ経営に移行し、事業本部主導でシナジーを追求し、グループ全体での企業価値向上と中長期的成長を実現できるよう取組んでおります。

⑰ 品質保証等に関するリスク

リスク内容

当社グループの住宅関連事業は、お客様の満足度を高めるために長期保証システムを提供しております。品質管理には万全を期しておりますが、長期にわたるサポート期間の中で、予期せぬ事情により重大な品質問題が発生した場合には、業績等に悪影響を及ぼす可能性があります。

対応策

設計時には法的規制の遵守状況をモニタリングし、施工時においては、施工部門と異なる第三者的立場の部門における品質検査を実施しております。更にお引渡し後の建物の定期的な点検・診断を行い、劣化診断・メンテナンス提案等の長期サポートを通じて建物のモニタリングを行い、重大な品質問題が生じていないことを確認し、その結果について、技術部門で情報共有し、業績等に悪影響を及ぼす可能性を最小化する体制を構築しております。

⑱ 安全・環境に関するリスク

リスク内容

当社グループは、工場、建設現場等を多数有しているため、特に安全、環境面を最優先に配慮、対策のうえ事業を行っております。しかしながら、これらの配慮、対策にもかかわらず現場災害、環境汚染等の事故等が発生した場合には、人的・物的な被害等により業績等に悪影響を及ぼす可能性があります。

対応策

安全面でのリスクに対しては、施工現場の定期・特別パトロール、安全衛生協議会を通じて、当社及び施工会社の従業員に対する指導・教育を行い、リスクを低減しております。

また、環境面でのリスクに対しては、有害化学物質を代替・削減する取組みを推進するとともに、教育や訓練を実施しており、建設業において重要度の高い土壌汚染問題に対しては、専門部署を設置するなどの方法によりリスクを低減しております。