「相続とは何か」漠然と知っているかもしれませんが、人生の中でそう何度も自分事になるものではないため、「相続で揉め事になった」など人から聞くことがあっても、実際に自分はまだまだ先の話で、もう少し先になったら考えればいいかなと思う方も多いのではないでしょうか。

相続とは、死亡によりその人のプラスの財産もマイナスの財産も、全ての財産について被相続人から相続人が承継することを言います。プラスの財産には土地や家屋といった不動産や、現金、預貯金、有価証券、マイナスの財産といえば借金が代表的なものでしょう。現金だけ相続したいな・・・。など、相続はそのようには選択できません。プラスもマイナスも全部引き継ぐか引き継がないかなのです。

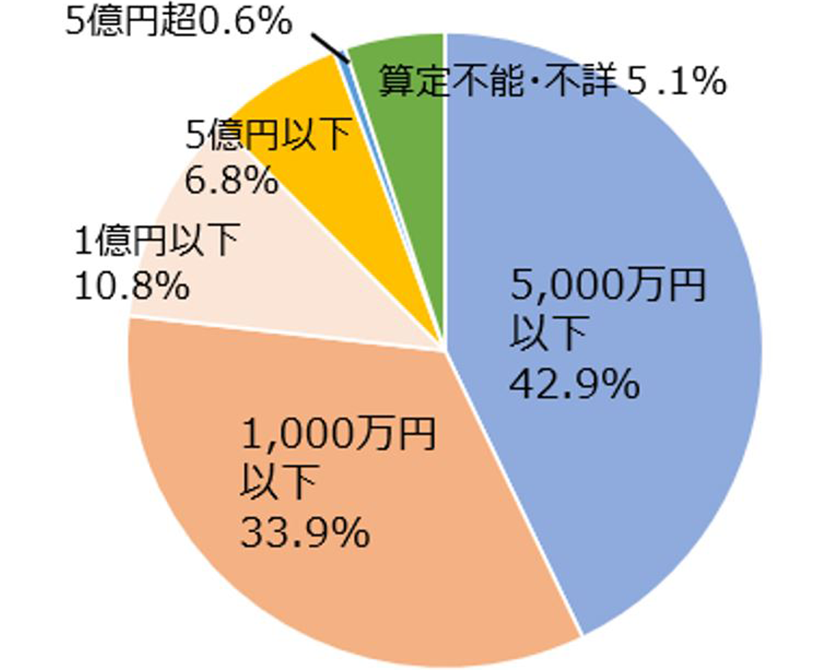

また、相続は争族と言われていることはご存じでしょうか。争族なんて財産が少ないから自分には関係がないと思われるかもしれませんが、すんなりとまとまらずに裁判や調停で成立した家族の遺産額は、実は1,000万円以下の場合が33.9%、5,000万円以下の場合が42.9%となっています。このように金額の大小ではなく、むしろ相続財産が少ない方が争族になることが多いために、相続問題は決して人ごとではありません。

ここでは、相続の基本のキを知って、この先自身に起こりうるかもしれない相続を自分事として考えてみてはいかがでしょうか。

全国の家庭裁判所が取り扱う遺産分割事件のうち相続で裁判や調停で争っている遺産金額の割合

https://www.courts.go.jp/app/files/toukei/307/011307.pdf

出典:令和元年度 遺産分割事件のうち認容・調停成立件数(「分割をしない」を除く)遺産の内容別遺産の価額別 全家庭裁判所司法統計より作成(小数第二位を四捨五入)

法定相続人と法定相続分

それではその財産を引き継ぐ対象者、いわゆる法定相続人とは誰でしょうか。 まずは被相続人の配偶者です。配偶者は常に相続人となりますが、内縁関係の人には相続権はありません。

配偶者以外では被相続人の血族相続人である被相続人の子どもが最初の順位になります。この場合、養子や離婚による前の配偶者との間の子どもも含みます。もし、子どもがいない場合は次に父母、子どもや父母もいない場合にはその次に兄弟姉妹と続きます。それぞれの法定相続人が相続する割合は以下になります。

法定相続分の主な例

| 配偶者 | 子ども① | 子ども② | 父母 | 兄弟姉妹 | ||

|---|---|---|---|---|---|---|

| 配偶者あり | 配偶者のみ | 1 | ||||

| 配偶者と子ども1人 | 1/2 | 1/2 | ||||

| 配偶者と子ども2人 | 1/2 | 1/4 | 1/4 | |||

| 配偶者と父母 | 2/3 | 1/3 | ||||

| 配偶者と兄弟姉妹 | 3/4 | 1/4 | ||||

| 配偶者なし | 子ども①のみ | 1 | ||||

| 子ども①と② | 1/2 | 1/2 | ||||

| 父母のみ | 1 | |||||

| 兄弟姉妹のみ | 1 | |||||

※子どもや父母・兄弟姉妹が複数いる場合はそれぞれの法定相続分を人数で割って算出します。

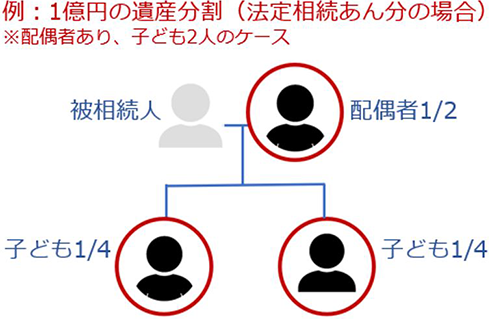

例:正味の遺産額が1億円の時の法定相続人の割合はいくらになるのでしょうか。

相続放棄

相続ではプラスの財産だけでなく、マイナスの財産も相続することになりますが、マイナスの財産が借金だとすれば、その借金返済の義務も相続するということになります。その場合には相続放棄することも可能です。

相続放棄をすることにより、初めから相続人ではなかったとみなされます。その場合相続人としての権利も義務も一切を手放すこととなります。相続放棄の理由としては、マイナスの財産が多い場合のほか、相続遺産分割をめぐりトラブルになっていて、これ以上親族と顔を合わせたくないといった理由や、特定の相続人に財産を集中させたい場合などもあるようです。

また、売るに売れない不動産が相続財産だったとして、その相続を全ての相続人が相続放棄したとしても、その不動産の管理責任は相続人に残りますので注意が必要です。

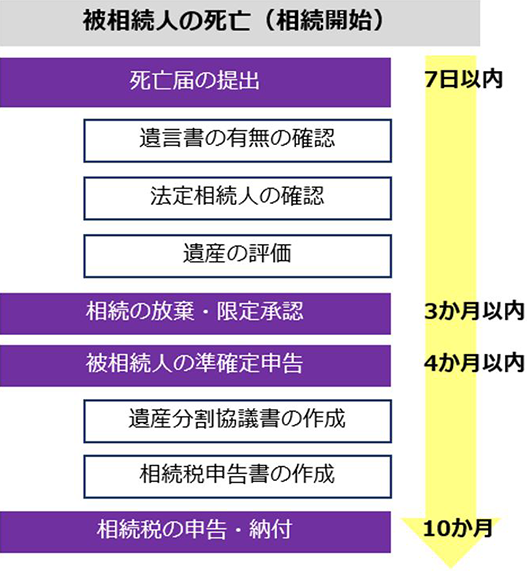

相続発生の流れ

被相続人が亡くなってから相続が開始されます。それぞれ期限があるものもありますので、注意しましょう。

※期限は目安です。

相続税の基礎控除額

相続税の算出については、平成25年度税制改正を受け平成27年1月1日以後の相続税の基礎控除額の計算式は以下のようになっています。

基礎控除額 =

3,000万円 + (600万円 × 法定相続人の数)

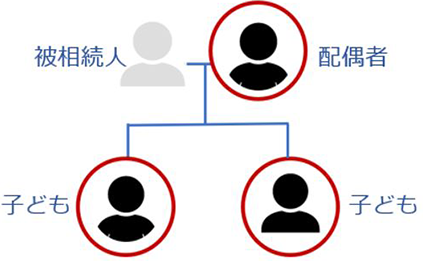

相続財産の正味の遺産額の合計額が基礎控除額を超える場合には、相続税の課税対象となります。例えば以下の家族であれば法定相続人は3人となり、この場合基礎控除額は4,800万円となります。

基礎控除額の計算

3,000万円 + (600万円×3人) = 4,800万円

相続税の計算

それでは法定相続人それぞれの相続税額の計算方法はどのように行うのでしょうか。

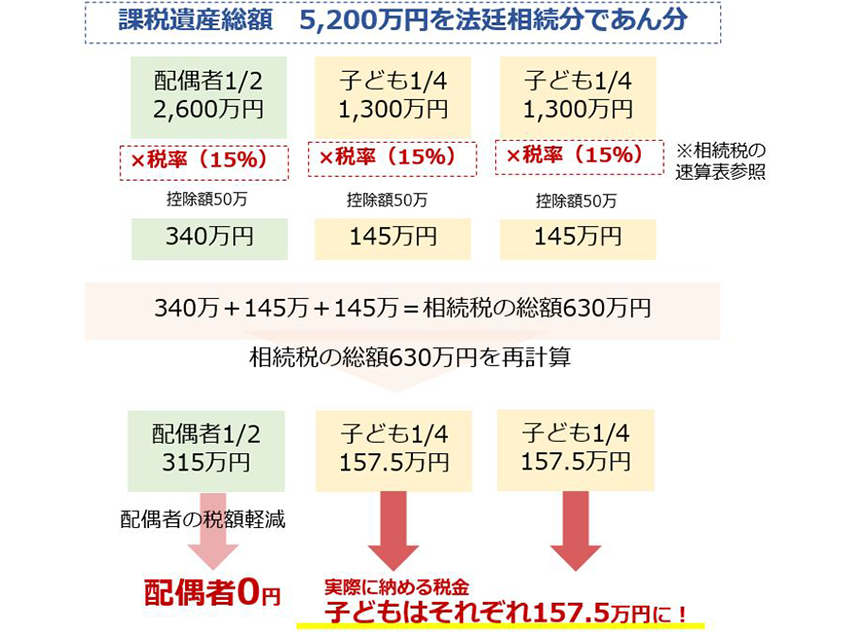

例:相続財産(正味の遺産額)が1億円で、配偶者と子ども2人が法定相続分どおりに相続をした場合の相続税を計算してみましょう。

1億円

正味の遺産額

-(3,000万円+600万円×3人)=

基礎控除額

5,200万円

課税遺産総額

相続税の速算表

| 法定相続分に 応ずる取得金額 |

税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | - |

| 1,000万円超~ 3,000万円以下 |

15% | 50万円 |

| 3,000万円超~ 5,000万円以下 |

20% | 200万円 |

| 5,000万円超~ 1億円以下 |

30% | 700万円 |

| 1億円超~ 2億円以下 |

40% | 1,700万円 |

| 2億円超~ 3億円以下 |

45% | 2,700万円 |

| 3億円超~ 6億円以下 |

50% | 4,200万円 |

| 6億円超~ | 55% | 7,200万円 |

出典元:国税庁HP 財産を相続したとき

配偶者の税額軽減

配偶者の税額軽減はいわゆる配偶者控除と呼ばれ、配偶者の今後の生活保障、および財産を残せたのは内助の功があったとみなされて考慮して設けられてされている制度です。実際に取得した正味の遺産額が1億6,000万円までか、正味の遺産額の法定相続分相当額までは相続税がかからないこととなっています。

生前贈与

生前贈与とは、親が生前に子や孫などに財産を無償で渡すことを言います。 基本的には財産を無償で受け取った受贈者側には贈与税が発生しますが、贈与税には相続税同様に基礎控除額が定められており、年間110万までの贈与には贈与税がかかりません。計画的に基礎控除内で毎年贈与することにより、相続税対策として行われることもあります。

相続時精算課税制度

相続時精算課税制度とは、生前贈与のうち2,500万円までの特別控除が認められる制度であり、相続税と贈与税を一体化した贈与税の特例になります。通算2,500万円を超えた場合には、一律20%の贈与税がかかります。なお、1回の贈与だけでなく、複数回に分けて2,500万円贈与してもかまいません。

利用できる人

原則として贈与の年、1月1日に60歳以上の父母・祖父母である直系尊属と20歳以上の子ども・孫の組み合わせであれば利用できます。

相続時に精算する

贈与財産は相続時に相続財産に加算します。すでに贈与税を納付済みの場合、相続税から控除できます。贈与税が過納付の場合の還付も受けられます。

遺留分

一定の相続人には、被相続人の財産を最低限相続することができる「遺留分」という権利があり、遺言であってもその遺留分は侵害することができません。例えば、被相続人の愛人に財産の全てを相続させる内容の遺言書があり、その遺言が無条件で優先されるとしたら、配偶者や子どもなどの相続人は財産を取得できなくなってしまいます。

このような事態を防止し、相続人の正当な権利を守るため、民法では、最低限度の取り分が保障されています。遺留分が認められているのは、兄弟姉妹以外の法定相続人でその割合は以下の通りとなります。

| 関係 | 遺留分 |

|---|---|

| 配偶者のみが相続人 | 1/2 |

| 子どものみが相続人 | 1/2 |

| 直系尊属のみが相続人 | 1/3 |

※遺留分を侵害された相続人は、相続の開始および遺留分を侵害する贈与または遺贈があったことを知った日から1年以内であれば、侵害された遺留分を取り戻すことができます。(遺留分の減殺請求)

まとめ

相続は思いもよらず突然起こることもあり、なかなか事前に準備ができるものではありません。しかし、相続がどんなものなのかを知っておくことで、相続税の対策をすることは可能です。

また不動産を上手に利用することも相続税対策の一つです。相続税の計算は、財産を一つ一つ評価して求め計算しますが、その中でも不動産については「家屋」は固定資産税評価額を基に、「土地」は路線価を基に計算し、その価額は、一般的には時価の評価額よりも低くなると言いわれております。それは「土地」であれば、路線価は地価公示価格等の約80%相当で設定されているためです。

そのため、現金での相続より不動産の相続の方が相続税計算上の時価が低くなり、結果として相続税の減額につながります。相続税がご心配の方はお近くの専門家に一度ご相談してみてはいかがでしょうか。

執筆者

山田健介

FPplants株式会社 代表取締役社長

住宅メーカーから金融機関を経て「お客さまにお金の正しい知識や情報をお伝えしたい」という思いからFPによるサービスを行う会社を設立。現在は全国のFPを教育する傍ら、執筆、セミナーを行う。特にライフプラン作成、住宅、保険に関する相談を得意とする。

※掲載の情報は2021年10月現在のものです。内容は変わる場合がございますので、ご了承ください。