投資講座第二回のコラムで投資の目標とリスクと資金管理についてお伝えしました。ご自身にとってのリスクを踏まえ、ご自身がいくら増やしたくて、いくらくらいの資金を投資できるのか、これらが決まれば、実際の投資を行うスタートに立てます。投資を行うにあたっては、まず制度を知る必要があります。NISAやiDeCoの制度利用は政府が促しており、どちらも税制優遇があります。制度の基本を抑え、どういった枠組みの中で投資を行っていけばいいのか、どれくらい税金が安くなるのか、繰り上げ返済との関係はどうなるのかについて触れていきましょう。

NISA、2024年からは非課税枠が1,800万円に拡大

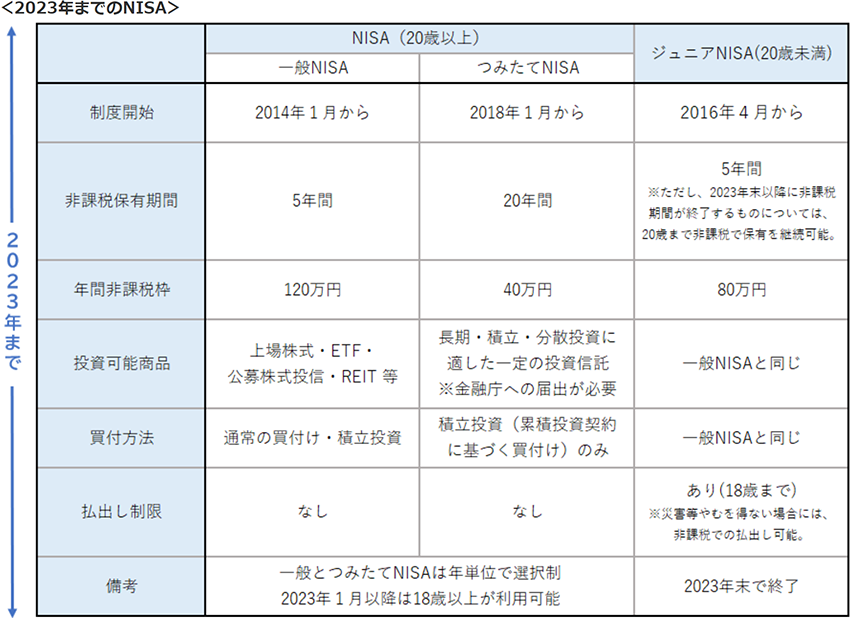

NISA(少額投資非課税制度)ですが、現状では一般NISA、つみたてNISA、ジュニアNISAの3種類があります。NISAの最大の特徴は、金融商品の取引で発生する利益に対してかかる税金(所得税・復興特別所得税15.315%、住民税5%)が、NISAを利用することで非課税となることです。通常は金融取引に係る利益のすべてに税金がかかるので、普通預金の金利0.001%の利息に対しても同様に税金がかかります。投資にはリスクがあるものの、NISAを利用してお金を運用する方が税制優遇されるのです。このため、政府としてもまず投資をするのであれば、NISAの活用を促しています。税制優遇がある分、利用のための条件があります。つみたてNISAは年間40万円までの投資ができ、最長20年間非課税で保有できます。一般NISAは年間120万円までの投資ができ、最長5年間非課税(以降は、新たな非課税投資枠へのロールオーバーによる継続保有が可能)で保有できます。ジュニアNISAは年間80万円までの投資ができ、最長5年間非課税で保有できます。しかしこのジュニアNISAは2023年12月31日で廃止となります。この変更により、今までは18歳未満で引き出すと課税対象となっていたものが、18歳未満でも非課税で引き出すことができます。これらが現行のNISA制度であり、2023年末までこのような条件となっています。

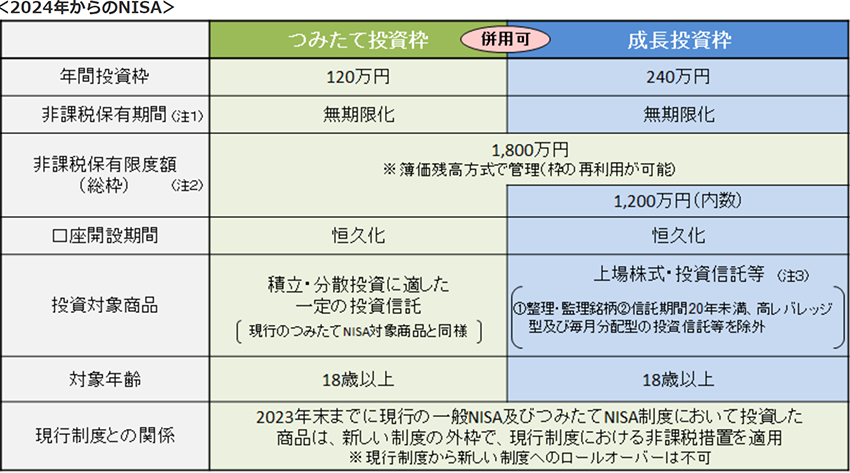

2024年以降の制度ですが、2022年12月16日に与党による令和5年度の税制改正大綱の中で、新しいNISA制度が公表されました。新しいNISAでは投資枠が年間360万円に増えるほか、投資した商品を売却した金額を再活用できる生涯にわたる非課税限度額が1,800万円となり、非課税で保有できる期間が無期限へと変更され、またこれらの制度を恒久化するなどの大幅な拡充が予定されています。令和5年度税制改正大綱は、次年度以降の予定が盛り込まれており、法案可決されたものではありません。しかし、新しいNISAについては、すでに金融庁のホームページに説明が掲載されていることから考えても、実現の可能性が高い制度といえるでしょう。※

※令和5年度税制改正大綱は今後予定されている制度であるため、今後の動きによって変わる場合もあります。

表1:NISA制度、新NISA制度

- 注1非課税保有期間の無期限化に伴い、現行のつみたてNISAと同様、定期的に利用者の住所等を確認し、制度の適正な運用を担保

- 注2利用者それぞれの非課税保有限度額については、金融機関から一定のクラウドを利用して提供された情報を国税庁において管理

- 注3金融機関による「成長投資枠」を使った回転売買への勧誘行為に対し、金融庁が監督指針を改正し、法令に基づき監督及びモニタリングを実施

- 注42023年末までにジュニアNISAにおいて投資した商品は、5年間の非課税期間が終了しても、所定の手続きを経ることで、18歳になるまでは非課税措置が受けられることになっているが、今回、その手続きを省略することとし、利用者の利便性向上を手当て

また、新しいNISAの注目すべき点は、現行のNISA制度を利用している方はそのままその制度を継続しての利用可能で、新しいNISAは別枠で利用可能であることです。現行NISA制度を利用している方にとっても、2023年にNISAを利用し始める方にとっても、不利になることはありません。一定の期間、運用益が非課税になるNISAは、抜本的拡充・恒久化の方針が示され、世代間で不利になることがなくなったため、利便性が向上するといえるでしょう。

iDeCo、3つのメリットで税務対策効果は絶大!

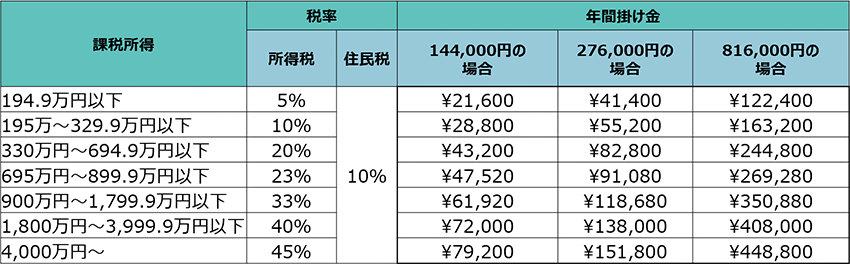

iDeCo(個人型確定拠出年金)はご自身が拠出した掛け金をご自身で運用し、資産形成する年金制度です。公的年金に、ご自身でさらに上乗せして老後資金を作るものとなっています。最大の特徴は積立時、運用時、受取時の3つに税制優遇となるメリットがあることです。1つ目の積立時のメリットは、掛け金が全額所得控除になることです。所得税を計算する際に算出する課税所得からiDeCoの掛け金分を控除することができ、当年分の所得税と翌年分の住民税が軽減されます。たとえば、月に1万2,000円(年間14万4,000円)を積み立てるとします。課税所得が400万円の場合、適用される税率は所得税と住民税を合わせて30%です。この場合、税負担軽減額は年間4万3,200円(=14万4,000円×30%)となります。これは1年間の税負担軽減額ですので、20年間積み立てた場合は、4万3,200円×20年間=86万4,000円の節税効果となります。課税所得が同じであれば、年間の掛け金が多ければ多いほど、税制優遇も大きくなります。課税所得により税率が異なるため、下記の表にて、ご自身の該当箇所を参考にしてみてください。

2つ目の運用時のメリットは、iDeCoで投資をすると得られる運用益に対して非課税となることです。本来なら税金として差し引かれていた資金を再び運用に充てられ、元本が大きくなり、得られる複利効果が高くなります。3つ目の受取時のメリットですが、各種控除が認められていることです。一括で受け取るか年金形式で受け取るかにより控除の違いがあります。一括で受け取る場合、退職所得控除という形で、会社からの退職金と同じ計算方式で控除が認められます。年金形式で受け取る場合、公的年金等控除の対象となります。このような税制優遇に加えて、2022年5月施行の法改正により、iDeCoの加入可能年齢が65歳未満まで引き上げられました。

また、2022年10月の法改正以降、DCと呼ばれる企業型確定拠出年金の制度がある場合、その中で金融商品を選んで資産運用をしている方についても、原則としてiDeCoに加入できるようになり、全員が加入できる制度が整ってきています。しかしながら、原則として60歳までお金を引き出せないという条件があります。年金の上乗せとなる老後資金をためる目的の長期の資産形成という特性上、半強制的にためる仕組みとなっているのですが、お金が引き出せないというデメリットにもなるので、年1回変更可能である掛け金をいくらにするのか、注意する必要があります。また、iDeCoはNISAよりも加入している間の管理手数料がかかります。

NISAもiDeCoも活用!でもNISA>iDeCoの場合も…

NISAとiDeCo両方の枠を上手に活用し、投資を行うことでお金を増やしやすくなっていることがわかりました。ただし注意する点もあります。iDeCoはNISAよりも税制面で有利であるように見えますが、所得税を払っている方にとって税制優遇が前提となるため、所得の低い方、無職の方、扶養されている方などは必ずしもiDeCoの活用に向いていません。iDeCoは手数料の負担が大きいことから、このような方はNISAの利用をおすすめします。

住宅ローン繰り上げ返済VS資産運用

「退職金で繰り上げ返済をした方がいいの?」「早いうちから繰り上げ返済して利息軽減した方がいい?」との質問をされることがあります。繰り上げ返済は金利、借入残高、期間、期間短縮型か返済額軽減型かなどの条件で利息軽減効果が変わりますが、早ければ早いほど利息軽減効果が高いです。また、借入金の返済ということで精神的な負担が軽くなるというメリットがあります。一方、資産運用を優先する場合には、住宅ローン減税の恩恵、団体信用生命保険の維持、そして、運用リターンといったメリットが出てきます。しかし、住宅ローン金利の変動リスクはあります。現在フラット35の最低金利が3カ月上昇し続けている中、変動金利は依然として変わっていません。低金利が続いている状況を踏まえると、資産運用をする方法も一つの手段といえます。

つまり、繰り上げ返済をした方がよいかどうかの回答としては、必ずしも繰り上げ返済をすることがいいわけではなく、資産運用を検討した方がいいとなります。若いうちはリスクを取って資産形成できますし、住宅ローンを借り入れてから数十年後に繰り上げ返済する場合は利息軽減効果が低いからです。半強制的にためられる長期投資のメリットを生かし、手元のお金を確保しながら、老後まで使う予定のないお金についてはiDeCoを活用します。そして、60~75歳の間に受け取ることができるiDeCoでためたお金を住宅ローン返済に充てることにします。そうすると、年金生活がラクになるという考え方もあります。住宅のリフォーム代や建替資金などにも活用できそうです。一方、中長期的にためたい老後の前に必要になるお金、たとえば、結婚式、学費、住宅購入資金などは、NISAでリスクの少ない金融商品に投資をし、運用益非課税のメリットを享受することができます。

まとめ

iDeCoやNISAでの資産運用と住宅ローンの利用は、長距離ランナーが先にあるゴールに向かう道のりのようなものです。戦略を立て、体力を温存しながら老後というゴールに向かう、そのようなイメージです。実際、老後はゴールではありませんが、年金生活を見据えながらも制度全体を見渡してお金のことを戦略的に考える必要がある時代が到来しました。新しいNISAの制度は、多様化する働き方・暮らし方、ライフステージに合わせられるような制度です。政府の考えを踏まえ、上手なお金の活用の仕方に真剣に取り組んでみてはいかがでしょうか。

執筆者

山田健介

FPplants株式会社 代表取締役社長

住宅メーカーから金融機関を経て「お客さまにお金の正しい知識や情報をお伝えしたい」という思いからFPによるサービスを行う会社を設立。現在は全国のFPを教育する傍ら、執筆、セミナーを行う。特にライフプラン作成、住宅、保険に関する相談を得意とする。

※掲載の情報は2023年1月現在のものです。内容は変わる場合がございますので、ご了承ください。