ライフスタイルの多様化に伴い、幅広い年齢層で住宅を購入するようになってきています。50代に入ってから住宅を購入するご家庭も珍しくありません。50代で初めて住宅を購入するとなると、「この年齢でも住宅ローンは組めるのだろうか」「老後までに滞りなく返済ができるのだろうか」という不安を感じるものです。20代や30代で家を購入するのと、50代で家を購入するのとでは、気を付けなければならないことが全く違います。どのようなことに気を付けなければならないのか、50代の夫、40代の妻のケーススタディーを通して学びましょう。

ご家族の情報

プロフィール

夫(52歳・会社取締役員)、妻(40歳・無職)

主な相談内容

夫は東京都内の会社で役員として勤務している。妻は無職である。最近結婚したばかりで都内で賃貸住まいである。老後の賃料の負担を考えると、早めに住宅購入をした方がいいのではないかと考えている。会社は都内にあるが通勤は頻繁にせず、家でテレワークを行うことが多いため、東京郊外の自然が豊かな地域での住宅を希望している。希望の住宅の予算は6,000万円であるが、あと現役で働ける年がわずかであり、また年の差がある夫婦であるため、住宅購入した後年金生活となっても妻が無職のままで暮らしていけるのかどうか知りたい。また運用というものをつみたてNISA以外一切してこなかったが、今後妻の長い人生を考えると今からでも始めた方がいいのかアドバイスが欲しい。

収入

| 年収(額面/手取り) | 夫 | 1,800万円 |

|---|---|---|

| 1,320万円 | ||

| 妻 | なし | |

| なし | ||

| 月収(額面/手取り) | 夫 | 150万円 |

| 110万円 | ||

| 妻 | なし | |

| なし |

その他の収入

| 退職金 | 夫:2,500万円(60歳) 妻:なし |

|---|---|

| 住宅ローン控除 | 令和4年度の制度を適用(長期優良住宅) |

住宅購入に関する情報

| 住宅 | 新築分譲住宅 |

|---|---|

| エリア | 関東近郊 |

| 最寄りの駅までの距離 | 駅から徒歩15分 |

| 建物面積 | 30坪 |

| 土地建物価格 | 6,000万円(税込) |

| 諸費用 | 600万円(物件価格の約10%) |

| 頭金 | 1,000万円 |

| 借入額 | 5,600万円 |

| 頭金 | 1,000万円 |

| 金利 | 1.50% |

| 返済期間 | 27年間 |

| 毎月のローンの返済額 | 21.0万円 |

| 固定資産税 | 25万円 |

- ※住宅ローンは「ボーナス返済」なし

- ※固定資産税等の住宅購入当初の減免は考慮しない

- ※修繕費は一般的な住宅メーカーでの建築を想定し、10年に1回、100万円で計算

- ※引っ越し代、家具、家電は合計で100万円で計算

収入(詳細)

| 年齢(夫) | 年収(額面) | 備考 |

|---|---|---|

| 52歳~64歳 | 1,800万円 | 64歳まで一定 |

| 65歳~76歳 | 271万円 | 老齢厚生年金+加給年金 (特別加算額含む) |

| 77歳~82歳 | 233万円 | 老齢厚生年金 |

| 年齢(妻) | 年収(額面) | 備考 |

|---|---|---|

| 40歳~60歳 | なし | |

| 61歳~70歳 | 78万円 | 老齢基礎年金 |

| 71歳~88歳 | 165万円 | 老齢基礎年金+遺族厚生年金 |

支出

| 食費 | 10万円 |

|---|---|

| 光熱費 | 3万円 |

| 通信費 | 3万円 |

| 小遣い(世帯) | 10万円 |

| 雑費 | 0万円 |

| 教育費(習い事) | 1万円 |

| 医療費 | 1万円 |

| 合計(月) | 28万円 |

その他の支出

| レジャー | 20万円/年 夫82歳まで |

|---|---|

| 保険 | 夫:生命保険:20万円/年 82歳まで 夫:定期医療保険:1万円/月 80歳まで支払い 夫:収入保障保険:1万円/月 65歳まで支払い 妻:定期医療保険:0.5万円/月 88歳まで支払い |

| 車 | 年間維持費:30万円 車検:15万円 妻75歳免許返納 夫66歳妻54歳時、夫81歳妻69歳時、買い替え予定:350万円/1回 |

支出(詳細)

| 年齢(夫/妻) | 年間生活費 | 備考 |

|---|---|---|

| 52歳/40歳 | 336万円 | |

| (83歳)/71歳 | 168万円 | 夫死亡に伴い、それまでの生活費の−50% |

貯蓄・運用

| 普通預金 | 2,000万円 |

|---|---|

| つみたてNISA | 80万円/年 夫52歳から64歳まで 40万円/年 妻40歳から59歳まで |

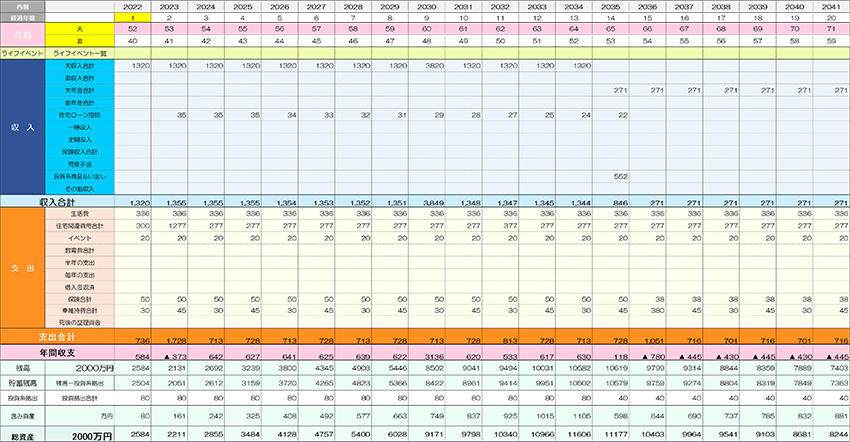

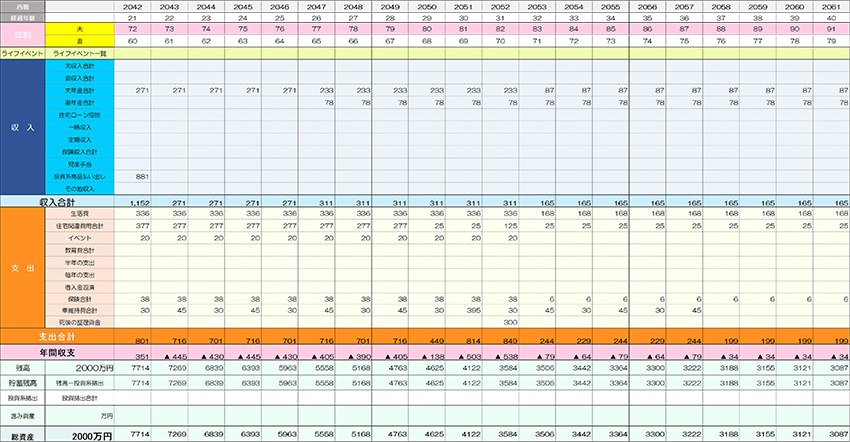

ライフプラン表の確認

現在の家計データより住宅購入後のライフプランを作成したものがこちらです。(夫92歳、妻70歳以降省略)

まず、ライフプラン表の見方を簡単にご説明します。家族全員の年齢が上部に入力されており、横に1マスずれていくごとに年を1つ取ります。収入と支出の予測を入力した上で、毎年の収支と貯蓄残高の推移を確認することができる表となります。

最初に、収入から確認します。年収について、夫の1年目は手取りで1,320万円、年収(額面)で1,800万円です。64歳まで同様の年収が続く想定にしています。なお、60歳の時に2,500万円の退職金が出ます。65歳から年金を受け取ります。つみたてNISAの払い出しも65歳としています。妻が年下で働いていないため、年金の家族手当といわれる加給年金を、夫が65歳になってから妻が65歳になるまで受け取ることができます。妻は年金の受け取りまで収入なしとし、65歳から年金を受け取ります。夫が82歳を迎えた時点で、遺族厚生年金が加味されています。今回は年の差夫婦であるため、夫が亡くなった後の妻の生活費や老後資金がためられているか確認するために、現在の制度に基づいて年金について試算しています。年金の金額は先の話になりますし、夫が平均寿命で亡くなるという想定をした上でのシミュレーションとなり、この状況に基づくものでの概算となります。住宅ローン控除は13年間分が反映しています。つみたてNISAについて夫は64歳まで1%の運用益を想定し65歳に払い出し、妻は59歳まで1%の運用益で運用し、60歳に払い出しをします。

次に支出面を見ていきます。今の生活費、つまり、食費、光熱費、通信費、小遣い、雑費を合わせて年間336万円、月28万円となっています。夫が寿命を迎える82歳まで続き、妻のみの生活となったら、前年の生活費の50%の168万円まで生活費が下がる計算となっています。

続いてお住まいのところをご覧ください。夫5,600万円の住宅ローンを組むこととします。住宅ローンは27年間、固定金利1.5%で組んだと仮定しました。年間返済額は252万円となります。頭金を1,000万円、修繕費は10年ごとに年間100万円としています。最後に固定資産税です。年1回25万円でみています。レジャー費は年間20万円としています。車は15年後に350万円の予定で1回目の買い替え、さらに15年後に同様の金額で2回目の買い替えを行うとしています。

上記すべてを確認した上で、ライフプラン表の下の方のピンクのところに注目します。これは、収入マイナス支出、つまり、年間の貯蓄可能額となります。2年目は住宅購入のための頭金の支出があるので、マイナスになっています。それ以降は64歳まで年620万円から650万円近くためることができます。ただし、退職金が入る年は3,000万円を超えるプラスとなります。その後、夫が66歳以降は生活費と住宅ローンで毎年450万円近くマイナスが続きます。車購入の年はさらにマイナスとなります。住宅ローンの返済が終わった後も約80万円のマイナスが続きます。妻が75歳の時に車を手放し、車の維持費がかからなくなりますが、マイナスは毎年34万円続きます。

これらを踏まえて、一番大事なのが緑のところの貯蓄残高がどのようになるのかを確認します。1年目は2,600万円近くあります。2年目は頭金の支払いがあるため、約2,200万円となります。その後毎年600万円以上ためられ、60歳で退職金が入り9,000万円を超える金額がたまります。その後も役員を続けるため高収入が続き、夫が64歳の時に、人生で一番貯蓄残高が多い時期となり、約1億1,600万円となります。夫65歳以降は年金生活となり、貯蓄残高から支出をまかなう生活に入ります。夫が82歳で亡くなるという想定ですので、その時点で生活費が減るため、貯蓄残高の減りも緩やかになります。妻が65歳の時に5,500万円の貯蓄残高があり、老後資金がためられています。

以上が、ライフプラン表の説明となります。

借り入れ時の健康状況で住宅ローンを組めるかに注意!

家の購入についてですが、高収入であり、貯蓄もあるため、借入可能額の観点からは住宅ローンは問題なく借りられるといえます。しかし、50代を超えると健康上に不安を抱えることも多く、健康上の理由で団体信用生命保険に入れない場合があり、よって住宅ローンを借り入れすることができないことがあります。

ただし、ワイド団信といって、健康上の理由で通常の団体信用生命保険に加入できない場合でも加入条件を緩和しているものもあります。通常の団体信用生命保険の金利に0.2~0.3%程度上乗せとなります。しかし、このワイド団信は金融機関によって借り入れ時の年齢が50歳未満であることを加入条件としていることが多いです。50歳以上でも加入できる金融機関もありますが、限られてくるため注意が必要です。

なお、病気の保障ができる特約付きの団体信用生命保険もありますが、50歳以上で加入できるものは少ない上に金利の上乗せも伴います。通常の団体信用生命保険は特段問題ないと思われますが、金利だけを比べるのではなく、融資の条件をきちんと確認して借り入れ可能な金融機関を探すことから始めましょう。

借入年数が短いため、毎月の返済額が高くなることに注意!

続いて、住宅ローンの借入年数について触れておきます。ほとんどの金融機関において80歳までに完済するなどの年齢に関する審査基準を設けていることが多いです。53歳から80歳まで借りるとすると、27年間の最大の借入年数となります。

そのため、今回のケーススタディーのように借入額が5,600万円であると21万円と月の返済額も高くなります。現役で働いている時はよいのですが、年金生活に突入した後は、貯蓄残高がかなりあったとしても、金額的にもしくは心理的に返済額の負担を感じる場合があります。今回のライフプランでは、借入期間を最大の27年間としても返済が問題なく行えることがわかります。

しかし老後に住宅ローンの返済をしたくない場合、住宅ローン控除が終わった時点でちょうど夫が65歳を迎えるため、その時に完済する方法も取れます。その時、貯蓄残高は約1億1,200万円、ローン残高は約3,200万円となっています。繰り上げ返済を行うことにより、支払う利息も減り、老後の心理的返済負担を避けられる選択肢も取れるのです。

つまり、手元にお金を残す選択もできるし、早く返済をする選択もできます。ここで資産運用の話が関係してきます。資産運用のアドバイスもしてほしいとのことでしたが、手元にお金を残すことによって資産運用の資金ができます。ただし、老後は急激に資産を増やす必要性はないので、運用を行う場合は比較的リスクの低い運用方法や投資信託、債券投資などが望ましいです。

年の差夫婦の年金生活と家選び

現在、高収入の世帯ですが、高収入が続くのは残りわずか13年です。夫が65歳時で約1億1,200万円の貯蓄残高。ここだけを見ると老後資産がかなりたまっています。

しかし、年の差夫婦は若い方の生活費を考慮に入れなければならず、老後に住宅ローンの返済を伴っている場合は、なおのこと油断禁物です。住宅ローン返済が終わる時、貯蓄残高が4,600万円となります。妻が88歳で亡くなるとした時、約2,600万円であることから考えると問題ないライフプランといえるのですが、保有資産規模からすると一般的な部類となります。老後は夫が年金収入のみとなり、家族手当ともいわれる加給年金が支払われます。

そして、夫が亡くなった場合、遺族厚生年金が支払われます。上記の収入の説明にも記載しましたが、万が一のシミュレーションというのは先の話であり、概算となります。ある程度の突然の出費にも耐えられる資産を持っているとはいえますが、予想をしていない出来事が起こった場合は必ずライフプランを見直しする必要があります。特に大きな出費はライフプランに大きな影響を及ぼします。その点を考慮して、今住宅購入をするタイミングで将来の出費を抑える戦略を取るのも一つといえます。

つまり、将来にかかる住宅のメンテナンスや修繕費を抑えるためにも、長期保証があるものや品質の良い住宅選びを行っておくと、将来の余計な出費が抑えられ、安心して過ごすことができるといえます。

まとめ

50代で住宅購入を検討する場合、年収の高い時期は何年間続くのかをしっかり把握することが重要です。特に50代となると老後生活も間近です。住宅購入には不安を覚えるかもしれませんが、なんとか健康上の問題が少なく住宅ローンを組めるギリギリのラインが50代ともいえます。この機会を逃さず、老後生活を豊かにするためにも、貯蓄があっても油断禁物と肝に銘じて、住宅ローンの融資条件などの吟味を怠らず、希望の住宅を手に入れる準備をしましょう。

執筆者

山田健介

FPplants株式会社 代表取締役社長

住宅メーカーから金融機関を経て「お客さまにお金の正しい知識や情報をお伝えしたい」という思いからFPによるサービスを行う会社を設立。現在は全国のFPを教育する傍ら、執筆、セミナーを行う。特にライフプラン作成、住宅、保険に関する相談を得意とする。

※掲載の情報は2022年9月現在のものです。内容は変わる場合がございますので、ご了承ください。

関連リンク