2022年10月、大和ハウス工業株式会社は、一般社団法人移住・住みかえ支援機構(JTI)と日本住宅ローン株式会社(MCJ)が新たに共同開発をした、オプション付き残価設定型住宅ローンの紹介を開始しました(参照:大和ハウス工業ニュースリリース)。これは、JTIが大和ハウス工業の家が持つ高い資産価値を活用して、従来の住宅ローンに、あらかじめ設定した残価設定月以降に「住宅を手放すことで返済が不要」または「返済額を大幅に軽減」することができるオプションを付加したものです。ここでは、その概要と注意点、どんなニーズをもったお客様に適しているかを簡単に解説します。

新たな住宅ローン設定の背景

日本では、空き家の増加や中古住宅の流通不全が課題となっています。地球環境問題も深刻化する中で、建てては壊すのではなく、品質が高く長期的に住める住宅を普及させて次の世代に住み継いでいけば、空き家が少なくなり、中古住宅市場にも良質な住宅が出回ることになります。そこで、2021年に行われた国の住生活基本計画の見直しにおいて「ライフスタイルに合わせた柔軟な住替えを可能とする既存住宅流通の活性化」のために残価設定ローンを含む多様な金融商品を活用することが盛り込まれました。これを受けて、公的な住み替え支援制度を運営するJTIが、維持管理体制の充実した事業者が施工する認定長期優良住宅について将来の残価を保証する仕組みを開発し、MCJがこれを利用した残価設定型住宅ローン「ローンのお守り」の取扱を開始、大和ハウス工業は、わが国で初めてこのローンが利用できる事業者の認定を受けました。

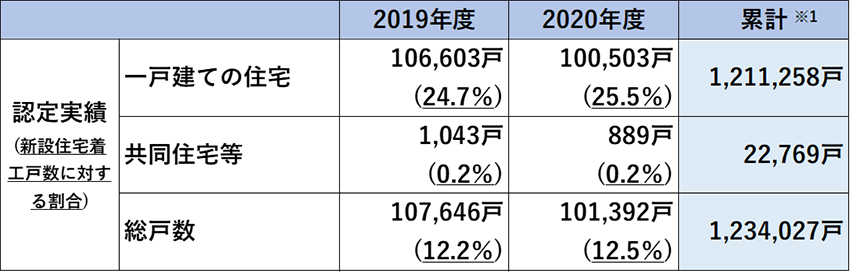

2020年度における新築一戸建ての約25%が認定長期優良住宅であることから(下表)、今後、残価設定型住宅ローンを利用できる住宅が増加するものと期待されます。

残価設定型住宅ローンとは何か・・・

自動車の残クレとの違いから

ポイント

- 残価設定型住宅ローンは、住宅ローンに返済額軽減と買取という2つのオプションを付けたもの。日本全国で利用可能。

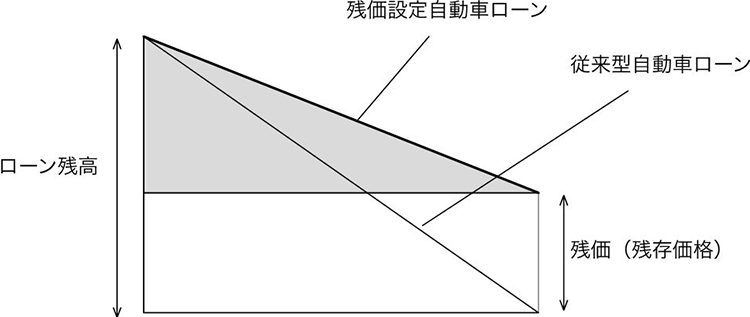

すでに、自動車については残価設定型ローン(残クレ)が普及しています。しかし、残価設定型住宅ローンとは中身が異なりますので注意が必要です。

自動車残クレは将来自動車を売る時の下取り価格をあらかじめ残存価格として設定し、期限にその金額を一括で返済するか、自動車を引き取ってもらうことで返済に代えることで、月々の返済を圧縮する仕組みです。

【自動車残クレの仕組み】

これに対して、残価設定型住宅ローンは、フラット35のような一般の住宅ローンに、返済額軽減オプションと買取オプションという2つのオプションを付けたものです。

2つのオプションは借入れ時に設定される残価設定月以降であればいつでも行使できます。返済額軽減オプションを行使すると、ローンの月返済額が大幅に圧縮された死亡時一括返済型のローン(新型リバモ)に変わります。また、買取オプションを行使すれば、その時点のローン残高とおなじ金額で対象住宅(建物・土地)を買い取ってもらえますので、ローン負担から解放されます。返済額軽減オプションを行使したあとに買取オプションを行使してもかまいません。死亡時に相続人がローンを引き受けるか完済しない場合は、自動的に買取オプションが発動されますので、相続人にローン負担が残りません。どちらもオプションなので、行使せずにもとのローンを完済してもよいし、値上がりしていれば、買取オプションは使わずにより高い金額で第三者に売ることも自由です。

現時点では、2つのオプションは借入れ時に付けておく必要があります。オプションを付けるために必要なコストは手数料の55,000円(税込)だけです。

このように、自動車残クレはローンの期限にメーカーやディーラーが自動車をローン残高で引き取ることで目先の月返済額を減らすメリットがあるのに対し、残価設定型住宅ローンは、返済額を圧縮したり、ローン残高で家を引き取ってもらうことで、ローンの期限より前に定年を迎えて収入が減ったり、仕事や住む場所が変わるといったライフチェンジに際して、住宅ローンが足かせとならないメリットがあります。

残価設定月を借入れ時に設定

ポイント

- 残価額は物件毎にあらかじめ査定。残価設定月はローンの借入額や期間で変わる。9割融資の場合、20年〜25年目が目安。

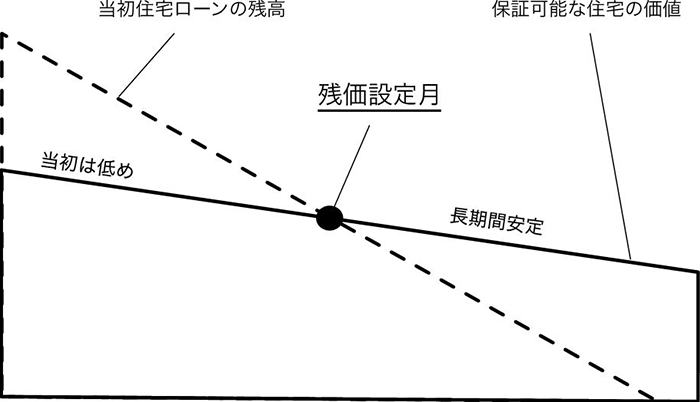

JTIは、住宅事業者から提供された対象となる住宅の情報に基づいて、そもそも残価保証が可能かを判断した上で、ローンの借入期間中の全ての月について、保証可能な住宅の残価を査定します。注文住宅の場合、最初は想定プランで計算し、プランが固まる段階で再査定をします。残価は最初のうちは購入額より少なめですが、大和ハウスのような長寿命住宅については長期間にわたり大きく減少せず安定しています。これに対して、ローンは返済が進むにつれて残高が減っていきますので、どこかで保証残価額がローンの残高を上回ります。この時点が残価設定月となるわけです。

【残価設定の仕組み】

このように、借り入れるローンの金額や完済期間によって残価設定月とその時点の残価保証額は変わります。目安としては、取得額の9割を期間35年の住宅ローンで借り入れた場合、残価設定月は日本中どこでも大体20年目〜25年目に到来します。30代で借りた場合、大体定年前後ということになるわけです。住宅メーカーの営業担当者には、JTIから住宅ごとに残価条件を詳しく試算して提案書を作成するためのツールが送付されており、詳しい条件をプランニングしてもらうことができます。

※残価条件は融資実行後に指定金融機関から提供されたローンの残高情報に基づいて最終的に決定されます。

買取オプション

ポイント

- 残価設定月以降、ローン残高で必ず買い取ってもらえる保証

- 不動産価格が値下がりした場合、追加の支払いなし

- 不動産価格が値上がりした場合、オプション行使不要

残価設定型住宅ローンを借りると、JTIから「かeせるオプション証明書(残価設定型)」という証明書が発行されます。この証明書が発行された住宅は証明書記載の残価設定月以降であればいつでも、その時点における当初ローンまたは新型リバモの残高と同じ金額で買い取ってもらうことができます。ローンを一部期限前弁済したり、変動金利型の場合に融資金利が変更されたりすると、残価設定月が変わります。新しい条件は、ネット経由でJTIに確認することができます。

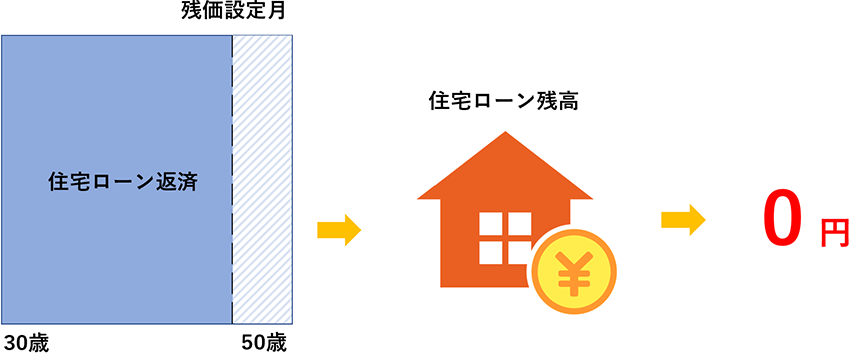

【買取オプションのイメージ】

返済額軽減オプション

ポイント

- 残価設定月以降、月々の返済額を大幅に少なくできる

- 住み続けるのか手放すのかを将来決められる

返済額軽減オプションを行使すると、当初ローンを、元本の返済額をJTIの保証する残価に合わせることにより月返済額を大幅に圧縮した「新型リバモ」と呼ばれる死亡時一括返済型の住宅ローンに変更できます。借入れから50年後には元本の返済がストップし、その後は利息のみの支払いとなりますので、さらに返済額が減少します。ただし、少ないとはいえ、死ぬまで返済が続くことには注意が必要です。なお、新型リバモ変換後も買取オプションの行使が可能ですし、オプション行使後のローン返済額は、近隣で同様の家を借りた場合の想定家賃相場よりかなり安くなるように設計されていますので、住み替える場合には、買取オプションを行使せずにJTIのマイホーム借り上げ制度で賃貸運用すれば、家賃で返済をした上に余剰収入が得られる可能性も十分あります。

借入人が死亡したら相続人は、その時点のローン残高を一括して返済せねばなりませんが、上述の買取オプションを行使すれば負担は生じませんし、より高く売れるなら自分で売却してローンを返済しても差し支えありません。

※配偶者が連帯債務者の場合には、配偶者の死亡時まで一括返済を猶予する特例がありますので金融機関に確認してください。

なお、オプション行使後は死亡時一括返済となるため、原則として団体信用生命保険の保障が受けられなくなることに注意が必要です。

こんな人に残価が効く!

1. 家は欲しいけれど家に束縛されるのは嫌!・・・期間所有を可能にする家が欲しい

買取オプションがあることで、残価設定月以降は、家を明け渡しさえすればローンから解放されます。出ていくときは借家と同じということです。結果的に、家を残価設定月以降の任意の日までだけ所有するという「期間所有」が実現するわけです。期間所有は「長期賃貸」と似ていますが、オプションを行使しない限りは「持ち家」ですから、賃貸に伴う制約がありません。値上がりしたら売ってもよいし、少なくとも、オプション行使前のローンには団体信用生命保険の保障があります。そして、オプションを行使せずにそのままローンを完済して「永久所有」とすることも当然にできるわけです。

一方、家を子どもに相続させるころには、子どもも60歳前後になっている可能性が高くなりました。死んだときに、子どもが家を引き継ぐ意思がないなら、JTIがローンと共に家を引き取って、次の世代に循環しますので相続空家の発生が回避されます。

終身雇用制が崩壊する一方で、リモートワークがあたり前になる中、30代で「終の住処」を買って子どもに相続させる時代は過去のものとなりました。これからは、「期間所有」が可能かどうかが、家を選ぶ際に大切な要素となるのではないでしょうか。

2. 転職、役職定年、退職、再雇用、年金生活・・・将来の収入減少に備えたい!

返済額軽減オプションがあることで、残価設定月以降は、死ぬまで家を所有し続けながら、ローンの返済額を大幅に圧縮できます。公的年金だけでは老後の生活資金は十分ではありません。定年後に退職金や貯金を削ってローンを返しきって家を自分のものにした結果、あとの生活資金が足りなくなるのでは本末顛倒。60代、70代の現金支出を抑えられるかどうかは老後の安心に直結します。住み替えるなら上述のように賃貸運用で余剰資金を生み出すことも可能です。

もちろん、人生順風満帆でこの期間に住宅ローンを一気に返済してしまえる人もいるでしょう。でも、平均的サラリーマンにとっては退職後のローン返済負担を圧縮できるオプションを確保しておくことは、そのまま人生の安心につながります。

これからは、退職期以降に住宅ローンの返済負担を圧縮させることができるかどうかが、家を選ぶ際に大切な要素となるのではないでしょうか。

まとめ

住宅ローンは家を購入し所有するために借りるものという一般的なイメージを覆す新たな住宅ローンが開発されました。人生100年時代では老後の人生が長くなります。将来のさまざまな転機に備えることができる残価設定型住宅ローンは、ゆとりのある生活を送るための一つの選択肢になるでしょう。一方、将来的にあらゆる選択ができる分、長期にわたってしっかり内容を理解する必要があります。住宅ローン利用者の生き方に寄り添える残価設定型住宅ローンではありますが、少額とはいえ一生返済が続くことにもなりえます。将来を見据え、自分に合っているかどうか見極めることが大切です。

執筆者

山田健介

FPplants株式会社 代表取締役社長

住宅メーカーから金融機関を経て「お客さまにお金の正しい知識や情報をお伝えしたい」という思いからFPによるサービスを行う会社を設立。現在は全国のFPを教育する傍ら、執筆、セミナーを行う。特にライフプラン作成、住宅、保険に関する相談を得意とする。

※掲載の情報は2022年12月現在のものです。内容は変わる場合がございますので、ご了承ください。