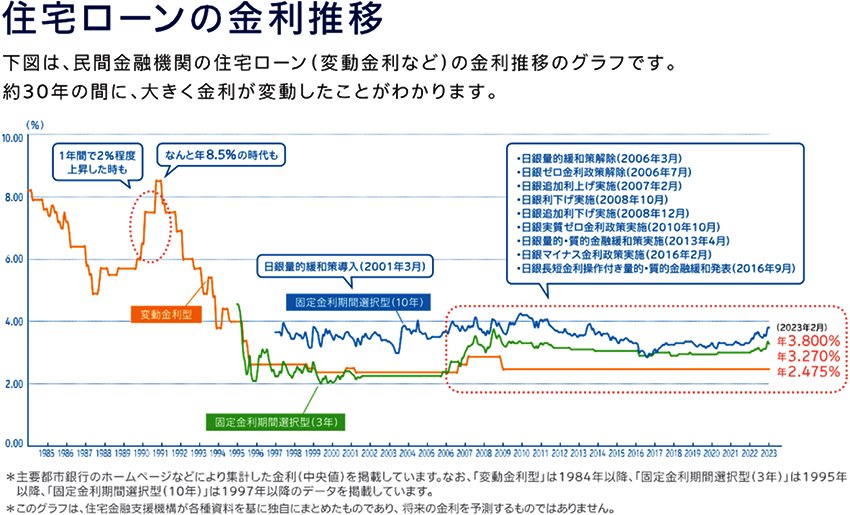

バブル崩壊後に金融政策の一環として始まったゼロ金利政策によって、現在も住宅ローンの低金利は続いていますが、この低金利はいつまで続くのでしょうか。

住宅ローンは個人にとって大きな借金であり、今後金利に変動があれば、それがちょっとした金利の差でも毎月の返済額に変化があるため、とても重要な問題になってきます。

まずは金利のことをよく知って、今後に向けて今できる対策を考えましょう。

住宅ローンの金利は以下の表のように変化し続けています。

出典:住宅金融支援機構【フラット35】のご案内より転載

住宅ローンの変動金利型の金利はバブルの崩壊と共に下降して、その後は2%台での基準金利のまま推移していることが分かります。基準金利とは各金融機関での「基準」として店頭に表示される金利で、実際に借り入れ時に適用される適用金利とは、そこから金融機関ごとのキャンペーンや条件などによって独自に引き下げがなされたものとなります。

住宅ローンの金利はこの表のまま、ずっと低金利で推移していくかどうかは分かりません。

「固定金利期間選択型」、「変動金利型」で借り入れした住宅ローンは、将来の金利水準と金利引き上げ(下げ)によって返済額が変動する可能性があり、低金利の今、高金利の時に借りた住宅ローンを低い金利のものに変えることは返済額減少に効果があります。

また、住宅ローン開始から3年、5年、10年間は固定金利で、期間終了後にはその時点の金利で再度、変動金利型もしくは固定期間選択型を選ぶ仕組みの「固定金利期間選択型」で住宅ローンを借り入れの場合は、それぞれの期間終了時には住宅ローン見直しのタイミングとも言えます。

それでは、実際の借り換えとはどのようなものでしょうか。固定金利で考えてみましょう。

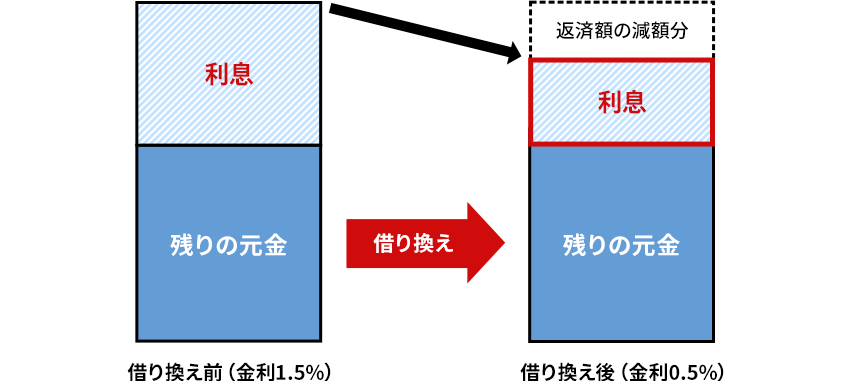

例えば、現在A銀行から3,000万円の住宅ローンを1.5%の固定金利で借りており、現在2,000万円の住宅ローン残高がある場合、現在の住宅ローン残高を新たに固定金利が0.5%のB銀行から借りてA銀行にまとめて完済し、今度はB銀行に返済を続けるということです。

借り換えイメージ

返済途中で固定金利1.5%の住宅ローンから固定金利0.5%の住宅ローンへ借り換え場合

| 借り換え前 | 借り換え後 | ||

|---|---|---|---|

| 借入残高 | 2,000万円 | ||

| 返済期間 | 20年 | ||

| 金利 | 1.50% | 0.50% | |

| 毎月返済額 | 96,509円 | 87,586円 | 毎月 8,923円下がる |

| 年間返済額 | 1,158,108円 | 1,051,032円 | 年間 107,076円下がる |

| 総額返済額 | 23,162,160円 | 21,020,640円 | 総額 2,141,520円下がる |

※ボーナス払いなし、元利均等返済の場合

借り換えのメリットとデメリット

当然ですが、A銀行からB銀行への住宅ローンへ借り換えるメリットは、住宅ローンの利息を安くすることによって、毎月の返済額や総返済額を下げられることです。

住宅ローンを借りた時よりも金利が下がっている状況でないと、基本的には借り換えるメリットはありません。

気を付けなければいけない点としては、借り換えによって発生する手数料等の諸経費、印紙税など、借り換えをしなければ発生しない諸費用がかかることです。

また、金利を下げることによって削減できる返済額より、諸費用等の金額が上回るかそれほど差がない場合は、借り換えをするメリットがないと言えるでしょう。

また、以下の場合には借り換えをすることで、メリットが出やすいとされています。

- 住宅ローン返済期間が残り10年以上ある場合

- 住宅ローン残高が1,000万円以上ある場合

これは、住宅ローン残高が少ない、残りの返済期間が短いなどの場合は、低い金利に借り換えても効果が低いからです。また、これまでは「借り換え先の金利との差が1%以上ある」方が良いと言われてきましたが、保証料がない、事務手数料が安いなど借り換えの諸費用を安く抑えられる住宅ローンもあり、その場合には金利差が1%なくてもメリットが得られる場合もあります。

また借り換え時に付帯可能な団体信用生命保険の一般的な保険内容(高度障害保障・死亡保障)を、3大疾病(がん・急性心筋梗塞・脳卒中)や8大疾病保障(がん・急性心筋梗塞・脳卒中に高血圧症・糖尿病・慢性腎不全・肝硬変・慢性膵炎)などの特約を付けてアップグレードさせることもできます。

借り換えのタイミング

一般に借り換えを検討するのに良いタイミングとしては、以下の場合と言われています。

- 現在の金利水準が、借り入れしている住宅ローンの金利より低い場合

- 当初固定金利の優遇期間が終わる時期

- ライフプランの変更(教育費・転職・予期せぬ環境変化など)

- 金利水準の変化(変動金利での借り入れの場合)

また、住宅ローンの返済中にリフォームを行う場合には、リフォーム資金も含めて借り換えることもできます。別途リフォーム資金を借り入れるのとどちらが良いかは比較して検討するべきかと思います。

また、大きな病気等をすると、借り換え先で団体信用生命保険への加入が難しくなることがあるので、できれば健康なうちに借り換えを検討するのが望ましいとも言えます。

借り換えと金利の選択について

借り換えで金利によるメリットを受けるには、現在借りている金利よりも低い金利の住宅ローンに借り換える方法と、先を見越して低金利の今のうちに変動金利から固定金利に借り換える方法があります。

意外と知られていませんが、「フラット35」では返済期間が21年以上の場合と20年以下では金利が違います。また、金利の高い時の「フラット35」から金利が低い時の「フラット35」への借り換えも可能です。

| 【フラット35】金利情報 ※2024年2月現在 | ||

|---|---|---|

| 返済期間 | 15年~20年 | 21年~35年 |

| 金利の範囲 | 年1.340%~年2.990% | 年1.820%~年3.470% |

| 最頻金利 | 年1.340% | 年1.820% |

※住宅金融支援機構「フラット35」HP

| 金利の切り替え | 借り換えるメリット、借り換えに向いている方 |

|---|---|

| 固定→固定 | 金利が下がる局面で、より金利の低いローンに借り換えて、月々の返済負担を減らしたい方。 |

| 変動→固定 | 金利が上がる局面で、金利が上がるリスクを抑えたい方。 |

| 固定→変動 | しばらく金利が低い局面が続くと想定される場合、低金利の恩恵を受けたい方。 こまめに金利のチェックができる方。 |

| 変動→変動 | 残りの返済期間が短い場合(金利の予測がつきやすい) 住宅ローンの返済以外の家計に余裕があり、金利変動のリスクに対処できる方。 |

固定金利は変動金利に先んじて上昇することが多いので、変動金利が上がり始めてから固定金利へ借り換えるのでは、借り換えのメリットが少なくなることがあります。

固定金利へ借り換える場合は、今後のライフプランと照らし合わせ、子どもの教育費等があと10年で終わるような場合には10年固定、5年後まで共働きができず収入が減るということが分かっている場合には5年固定にするなど、金利の変動リスクを最小に抑えられるようにしましょう。

借り換えと住宅ローン減税(住宅借入金等特別控除)

住宅ローン減税の対象となる住宅ローン等は住宅の新築、取得または増改築等のための借入金であることが前提です。したがって、借り換えは、以前の住宅ローンを完済するための借り入れであり、厳密には住宅ローン減税の対象であるとは言えません。しかし、以下の要件を満たす場合には、借り換えローンも住宅ローン減税の対象となります。

- 新しい住宅ローン等が当初の住宅ローン等の返済のためのものであることが明らかであること。

- 新しい住宅ローン等が10年以上の償還期間であることなど、住宅ローン減税の対象となる要件に当てはまること。

住宅の取得等の際に償還期間が10年未満のつなぎ融資を受け、その後に償還期間が10年以上となる住宅ローン等に借り換えた場合も同様です。

住宅ローン控除を受けることができる年数は、住み始めてから一定期間であり、住宅ローン等の借り換えによって延長されることはありませんので、注意が必要です。

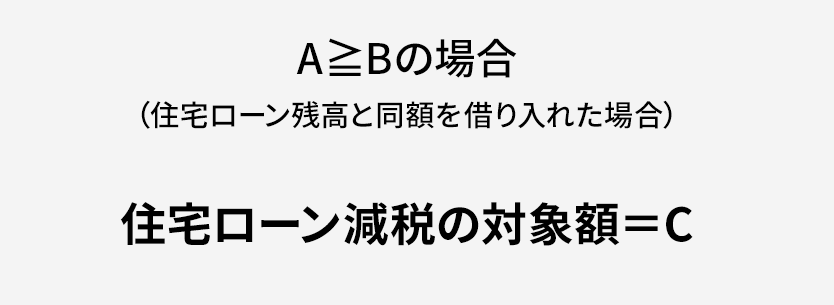

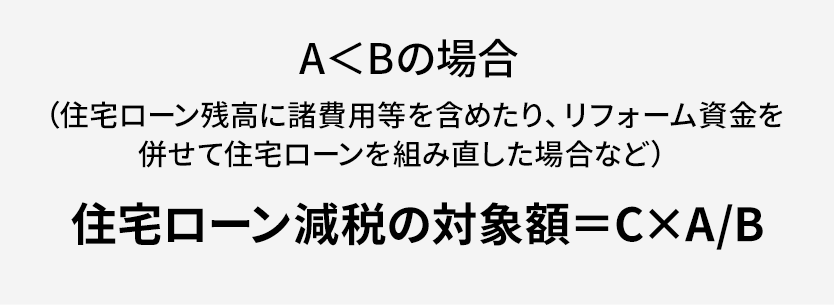

借り換え後の住宅ローン減税の対象となる年末残高は以下のようになります。

- A…借り換え前の住宅ローン等の残高

- B…新たに借り換えた住宅ローン等の金額

- C…借り換えた後の住宅ローン等の年末残高

まとめ

借り換えは住宅ローン見直しの一つであり、市場環境や金利、ライフプラン(特に教育費や老後の資金の準備など)などの変化を受けて、自分に合ったタイミングを見つけることが大切です。

そのためには、かかる諸費用などさまざまな観点から具体化し、どれだけ効果的かどうかを正しく見極めてから行いましょう。

執筆者

山田健介

FPplants株式会社 代表取締役社長

住宅メーカーから金融機関を経て「お客さまにお金の正しい知識や情報をお伝えしたい」という思いからFPによるサービスを行う会社を設立。現在は全国のFPを教育する傍ら、執筆、セミナーを行う。特にライフプラン作成、住宅、保険に関する相談を得意とする。

※掲載の情報は2024年2月現在のものです。内容は変わる場合がございますので、ご了承ください。